“Ty nemáš predplatné ChatGPT?” je jedna z najhlúpejších otázok dneška. A “môžem si predplatné ChatGPT uplatniť v daňových výdavkoch eseročky?” je zas otázka častá. A celkom k veci. Poďme na to.

Stručná odpoveď: áno. Veď “múdra” vyprodukované strojom využije podnikateľ či jeho firma na vzdelávanie seba či zamestnancov, doprogramovanie kódu, vytvorenie popiskov na produkty v e-shope či reklamné slogany. V praxi dokonca aj na generovanie podnikateľských zámerov na účely registrácie za platiteľa DPH či správ z pracovných ciest 😀

Odpoveď zložitejšia, s nejakými tými “ale”, skôr pre profesionálov a použiteľná aj pre podobné či rozdielne situácie a produkty v budúcnosti v tomto článku.

Začneme zľahka, budeme postupne zrýchľovať a perličky až na konci 😀

Účtovanie (eseročky a iné firmy s podvojným účtovníctvom)

518/321 (prijatá a spotrebovaná služba)

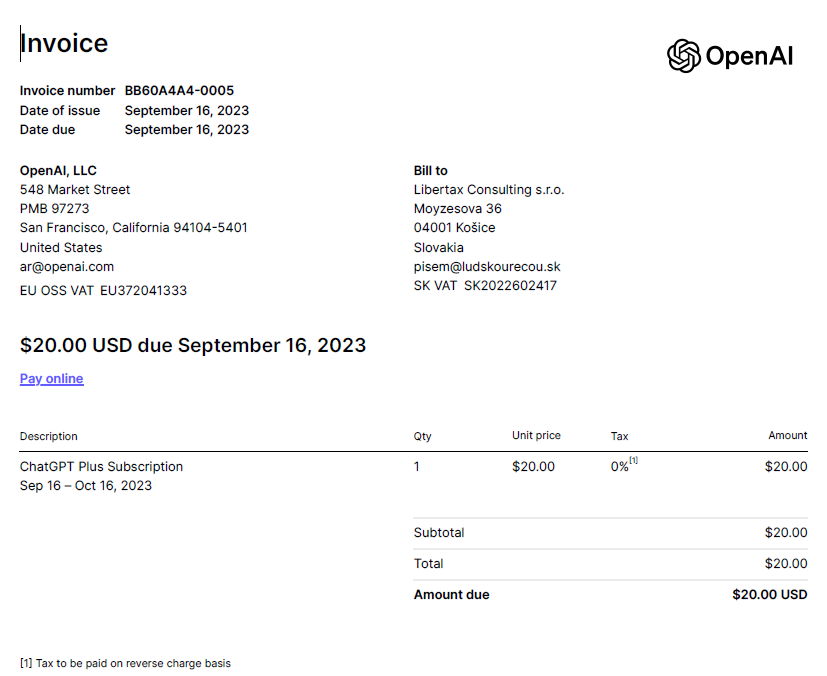

20 USD sa prepočíta na EUR kurzom USD zo dňa predchádzajúceho dňu účtovného prípadu, tj kurzom USD 1,0658 z 16.9.2023 – 18,77 EUR

Účtovanie DPHčky:

- platitelia DPH (§ 4): 343AE (vstupná odpočítatená DPHčka) / 343AE (výstupná DPHčka formou samozdanenia) v sume 3,75 EUR (20% zo základu 18,77 EUR – tu sa rovnako použije kurz USD zo dňa predchádzajúceho dňu dodania)

- neplatitelia DPH 518/343 v sume 3,75 EUR (DPHčka vypočítaná formou samozdanenia, predražuje samotnú službu)

Úhrada:

- 20 USD dodávateľovi z bankového účtu 321/221. Úhrada z EUR účtu sa neprepočítava, no vznikne kurzový rozdiel a zaúčtuje sa buď 563/321 alebo 321/663. Pri úhrade z USD účtu kurzový rozdiel nevznikne, na EUR sa prepočíta len stav konečný zostatok bankového účtu (najmä ku koncu roka) prípadne neuhradená suma záväzku ku konca roka

- 20 USD dodávateľovi z Paypalu 321/221 resp. 321/315

- úhrada DPHčky 3,75 EUR (neplatitelia DPH, platitelia DPH bez možnosti odpočítania) 343AE /221

Daňový výdavok:

- ak preukážete jeho súvis s dosahovaním príjmov (čo verím, že áno), tak áno. V plnej sume 20 USD, prepočítanej na eurá

- ak ho používate na súkromné účely, tak nie. V tomto prípade je navyše potrebné vykázať a dodaniť nepeňažný príjem fyzickej osoby, ktorá danú službu využíva – čo je v malej eseročke najčastejšie konateľ či spoločník (spravidla tá istá osoba), prípadne zamestnanec. V princípe to firmu stojí cca 50%, keďže sa takéto príjmy zdaňujú ako príjmy zamestnancov v zmysle § 5 zákona o dani z príjmov (okrem preddavku na daň aj sociálne a zdravotné odvody za firmu i zamestnanca). Toto mudrovanie len pre istotu

- suma za používanie softvéru je daňovým výdavkom len po zaplatení (§ 17 ods. 19 písm. b) zákona o dani z príjmov). Tj v roku či mesiaci, v ktorom bola reálne uhradená. Napr. poplatok za používanie softvéru vyfakturovaný dodávateľom za december 2023 a uhradený napr. 10.1.2024 je účtovným nákladom roka 2023, no daňovým výdavkom až roka 2024. V daňovom priznaní k dani z príjmov právnickej osoby eseročky za rok 2023 teda daná suma zvyšuje základ dane (na r. 140). V daňovom priznaní k dani z príjmov právnickej osoby eseročky za rok 2024 (rok úhrady) daná suma zas zníži základ dane (na r. 270). V prípade, že si danú službu v rovnakej sume platíte každý mesiac a každý rok, toto pravidlo – či ho už uplatníte alebo nie – nemá vplyv na základ dane z príjmov: tak či tak sa do daňových výdavkov dostane 12 x 20 USD. V prípade chatGPT sa však služba platí nie pozadu, ale dopredu – napr. 16. decembra 2023 na obdobie 16. decembra 2023 až 16. januára 2024. Čiže tu sa test na uznateľnosť daňového výdavku vzhľadom na zaplatenie neuplatní 🙂

- ale čo sa uplatní, je časové rozlíšenie nákladov. Ide síce o pravidlo účtovné, nie daňové, ale dáva zmysel v tejto časti. Pokiaľ sa predplatné vzťahuje na konkrétne časové obdobie, je potrebné ho časovo rozlíšiť (§ 3 ods. 1 a 2 zákona o účtovníctve + § 5 Postupov účtovania pre podvojné účtovníctvo). Tj sumu napr. za obdobie 16. decembra 2023 až 16. januára 2024 je potrebné rozdeliť na sumu pripadajúcu na 16.-31. decembra 2023 (ostáva v účtovných nákladoch a daňových výdavkoch na 518) a sumu pripadajúcu na 1.-15. januára 2024 (preúčtuje sa na 381 – Náklady budúcich období a do účtovných nákladov i daňových výdavkov sa dostane až v r. 2024 zápisom 518/381). V našom príklade je takto potrebné rozlíšiť sumu 18,77 EUR (platitelia DPH) resp. 18,77+3,75 EUR (neplatitelia DPH). A áno, táto povinnosť odpadá v prípade, ak je eseročka tzv. mikro účtovnou jednotkou (§ 2 ods. 6 zákona o účtovníctve – pozor, ide o niečo iné ako “mikrodaňovník”) alebo tzv. malou účtovnou jednotkou a ide pravidelne nakupované služby (tj každý mesiac a každý rok) v nevýznamných sumách (§ 56 ods. 14 Postupov účtovania), pričom spomenuté významnosť si určuje eseročka sama internými pravidlami (napr. ako percento k celkovým nákladom) v internej smernici (§ 17 ods. 9 zákona o účtovníctve).

Povinnosť odviesť výstupnú DPHčku:

Áno. A týka sa úplne všetkých podnikateľov. Postavenie či registrácie či sídlo dodávateľa nie je podstatné. A to:

Platitelia DPH (plnohodnotní, registrovaní podľa § 4 zákona o DPH):

- vykazujú výstupnú DPHčku formou tzv. samozdanenia. V sadzbe 20% (služby) zo základu DPH 20 USD (prepočítaného na EUR kurzom predchádzajúcim vzniku daňovej povinnosti k DPH, tj kurzom zo dňa 16.9.2023 1,0658). Základ DPH 18,77 EUR uvedú v r. 9 a DPHčku 3,75 EUR v r. 10 daňového priznania k DPH. Sumy a ostatné údaje z faktúry vykazujú v oddieli B.1 kontrolného výkazu.

- DPHčku z daného vstupu si principiálne vedia zároveň aj odpočítať na vstupe (podrobnejšie nižšie). Výsledná odpočívaná suma sa uvedie v r. 19 daňového priznania k DPH a v oddieli B.1 kontrolného výkazu

- v prípade práva na plné odpočítanie stojí teda daná služba iba sumu bez DPH, tj 18,77 EUR

- všetko toto sa udeje v daňovom priznaní a kontrolnom výkaze k DPH za september 2023 (platitelia s mesačným zdaňovacím obdobím) resp. vo výkazoch za III. štvrťrok 2023.

Podrobnejšie v návode:

Firmy registrované v zmysle § 7a či § 7 zákona o DPH:

- rovnako sú povinní vykázať výstupnú DPHčku z prijatej služby formou samozdanenia. Tj po každom mesiaci nákupu služby podať daňové priznanie k DPH a to do 25. dňa mesiaca nasledujúceho – napr. za september 2023 do 25.10.2023

- Základ DPH 18,77 EUR uvedú v r. 9 a DPHčku 3,75 EUR v r. 10 daňového priznania k DPH. Akurát bez odpočítania vstupnej DPHčky. Na odpočítanie ako neplatitelia DPH nemajú právo. Služba ich teda stojí spolu 18,77 + 3,75 EUR. Kontrolný výkaz nepodávajú

- DPHčku je potrebné odviesť do 25. dňa mesiaca nasledujúceho (za september 2023 do 25.10.2023). Ale iba ak je vyššia ako 5 EUR. Hovorím o DPHčke celkovej za celý mesiac. Akonáhle by tam bol len ChatGPT a súvisiaca DPHčka v sume 3,75 EUR – teda nič viac – tak táto suma sa neodvádza.

Podrobnejšie v návode:

Firmy neregistrované pre DPH vôbec:

- pred nákupom služby od dodávateľa z USA sa nemusia registrovať pre DPH. Túto povinnosť majú iba pri nákupe služby od dodávateľa z EÚ

- rovnako sú povinní vykázať výstupnú DPHčku z prijatej služby formou samozdanenia. Tj po každom mesiaci nákupu služby podať daňové priznanie k DPH a to do 25. dňa mesiaca nasledujúceho – napr. za september 2023 do 25.10.2023

- Základ DPH 18,77 EUR uvedú v r. 9 a DPHčku 3,75 EUR v r. 10 daňového priznania k DPH. Akurát bez odpočítania vstupnej DPHčky: tiež naňho nemajú právo. Služba ich teda rovnako stojí spolu 18,77 + 3,75 EUR. Kontrolný výkaz nepodávajú

- DPHčku je potrebné odviesť do 25. dňa mesiaca nasledujúceho (za september 2023 do 25.10.2023). Ale iba ak celková DPHčka za daný mesiac je vyššia ako 5 EUR.

Pikoška: povinnosť odviesť DPHčku zo služby nakúpenej zo zahraničia (§ 69 ods. 3 zákona o DPH) majú v podstate všetci podnikatelia: eseročky ako i živnostníci, autori, umelci či iné SZČO. A teda aj SZČO neplatitelia, ktorí si na účely dane z príjmov uplatňujú paušálne výdavky. Daň z príjmov a spôsob uplatňovania daňových výdavkov je jedna vec, DPHčka zas druhá.

A pár súvislostí:

- US dodávateľ je v EU registrovaný pre režim OSS, tj zjednodušený režim pre vykazovanie DPHčky z predaja digitálnych produktov. Ak jej pri nákupe svoje IČ DPH zadáte, tak službu vyfakturuje za sumu bez DPH, čo v princípe znamená, že DPHčku by ste mali ako odberateľ v SR formou samozdanenia – síce je potrebné postupovať podľa zákona o DPH, no ten to hovorí tiež

- ak jej IČ DPH nezadáte, tak dodávateľ službu vyfakturuje pravdepodobne za cenu vrátane slovenskej DPHčky: tj namiesto 20 USD zaplatíte 20+4 USD. To však nič nemení na to, že ak službu odoberáte ako podnikateľ, tak povinnosť vykázať výstupnú DPHčku formou samozdanenia stále máte (§ 69 ods. 3 zákona o DPH) – bez ohľadu na to, že ste už jednu DPHčku zaplatili američanom. Splnenie si povinností z legislatívy SR + EÚ je skrátka na vás. Možno preto je lepšie – ak pre DPH ešte registrovaný nie ste – sa vždy registrovať pre DPH aspoň v zmysle § 7a zákona o DPH. Takto dodávateľ vystaví faktúrku za cenu bez DPH a DPHčku tak zaplatíte iba raz – Slovensku.

- na druhej strane: ak si aj povinnosti ohľadne DPHčky (registrácia, podanie daňového priznania k DPH, odvedenie DPH) nesplníte, právo na daňový výdavok vám ostáva. Aspoň teda zo sumy za služby 20 EUR 🙂 Samotná prípadná DPHčka z faktúry od OpenAI, LLC už daňovým výdavkom skôr nie je, ako je (aspoň teda § 19 ods. 3 písm. k) bod 2 zákona o dani z príjmov túto situáciu špecificky neošetruje).

Odpočítanie DPH:

Iba plnohodnotný platiteľ DPH (§ 4 zákona o DPH). A to:

- ak používate na obchody, ktoré podliehajú výstupnej DPHčke, áno. Pozor,

- ak službu používate na obchody oslobodené od DPH bez práva na odpočítanie vstupnej DPH (napr. prenájom nehnuteľností či finančné sprostredkovanie), tak nie. Čiže platiteľ DPH povinnosť odviesť výstupnú DPHčku formou samozdanenia má, odpočítať si ju však nemôže. Vypočítaná DPHčka je však daňovým výdavkom (§ 19 ods. 3 písm. k) bod 2 zákona o dani z príjmov)

- ak ho používate na obchody zdaňované aj oslobodené zároveň, tak sa vstupná DPHčka z tohto nákupu musí rozdeliť koeficientom pre pomerné odpočítanie (§ 50 zákona o DPH). Najprv predbežne vypočítaným a schváleným daňovým úradom a po skončení roka sa jednotlivé DPHčky odpočítané v jednotlivých mesiacoch prepočítajú a odpočítajú ešte raz. Viac o koeficiente a pomernom odpočítaní.

- ak ho používate na účely podnikateľské, ako aj čiastočne tie súkromné, tak odpočítanie rovnako len pomerne. Použije sa teda druhý koeficient v poradí. Ktorým upravíte sumu, ktorú ste získali koeficientovaním v prvom kroku.

Podrobnejšie:

Zrážková daň z príjmov?

V prípade ChatGPT a štandardizovaných softvérov napokon nie.

Slovenský podnikateľ je totiž vo vybraných prípadoch povinný platby za plnenia firmám či súkromným osobám, ktoré sú daňovými nerezidentmi SR, ošetriť nejakou tou zrážkou dane z príjmov. Presnejšie: buď zrážkovou daňou z príjmov (§ 43) prípadne zabezpečením dane (§ 44 zákona o dani z príjmov). Zrazenú daň zaslať slovenskej Finančnej správy a príjemcovi platby / dodávateľovi softvéru zaslať len zvyšnú sumu, zníženú o túto zrazenú daň.

Uvedená povinnosť sa týka – okrem iného – aj odplát “za poskytnutie práva na použitie alebo za použitie predmetu priemyselného vlastníctva, počítačových programov (softvér), návrhov alebo modelov, plánov, výrobno-technických a iných hospodársky využiteľných poznatkov (know-how)” (§ 16 ods. 1 písm. e) bod 1 zákona o dani z príjmov) či “za poskytnutie práva na použitie alebo za použitie autorského práva alebo práva príbuzného autorskému právu” (bod 2).

Následne sa použijú:

- pravidlá zo slovenského zákona o dani z príjmov (zdroj príjmov daňového nerezidenta, forma ošetrenia dane v SR)

- + pravidlá z príslušnej medzinárodnej zmluvy o zamedzení dvojitého zdanenia medzi SR a predmetnou krajinou. Ak taká zmluva existuje. Ak neexistuje, tak sa platba rezidentovi nespolupracujúceho (po starom “nezmluvného”) štátu ošetrí “tvrdo” podľa slovenského zákona o dani z príjmov, spravidla dokonca tvrdou sadzbou 35%.

- neodvedenie zrážkovej dane z platby v podstate znamená, akokeby ste nezaplatili tú svoju daň zo svojho príjmu. Štát ju bude vymáhať od vás, vrátane sankcií.

V našom prípade je dodávateľom firma z USA, daňový nerezident SR, pochádzajúci zo spolupracujúceho štátu. Táto firma nemá (pokiaľ viem) v SR tzv. stálu prevádzkáreň, kedy by prípadné príjmy zo zdrojov na území v SR musela vykazovať v daňovom priznaní k dani z príjmov podávanom v SR a slovenský odberateľ, ktorý jej platí predplatné, by následne už povinnosť zraziť daň nemal.

Ako by to zrazenie dane malo prebiehať?

- slovenský príjemca služby a uhrádzateľ “odplaty” je povinný zraziť zrážkovú daň z príjmov (§ 43 ods. 2 zákona o dani z príjmov) zo sumy platenej do zahraničia. V našom modelovom príklade zo sumy 20 USD

- prioritne síce v sadzbe 19% (§ 43 ods. 1 písm. b) zákona o dani z príjmov)…

- ale vzhľadom na článok 12 “Licenčné poplatky” zmluvy medzi SR a USA sa uvedené použije iba pri priemyselných licenčných poplatkov – kam podľa väčšiny výkladov softvér spadá – a použije sa sadzba 10%.

To však ešte nie je všetko. V zmysle Komentára k modelovej zmluve OECD – ktorý je jej neoddeliteľnou súčasťou a zároveň základným zdrojom interpretácií všetkých takýchto zmlúv – SR uplatní zrážku dane iba v prípade, ak slovenský podnikateľ kupuje softvér upravovaný na mieru podľa požiadaviek. V prípade softvéru štandardizovaného, ktorý si môže zakúpiť ktokoľvek v rovnakej podobe bez úprav, sa neuplatní žiadna zrážka.

Uvedené vychádza z konkrétnej výhrady SR voči zdaňovaniu takéhoto softvéru, ktorá nie je zapracovaná v textoch jednotlivých zmlúv o zamedzení dvojitého zdanenia s jednotlivými štátmi, ale nachádza sa iba v Komentári k modelovej zmluve OECD (bod 30 k článku 12). Bolo to celkom náročné i zábavné vypátrať a nemáte za čo :)

V prípade, ak ste predsa len z platby niečo povinní zraziť: platí, že ak zrážkovú daň neodvediete, tak prichádzate o daňový výdavok? Nie. Nemožnosť uplatniť si daňový výdavok bez vykonania zrážky dane resp. zabezpečenia dane je v hre, iba ak by išlo o platbu dodávateľovi z nespolupracuúceho štátu – kde je pre zmenu povinná zrážka až 35%.

A ešte jedna perlička:

Konečný príjemca príjmu vyplácaného do zahraničia a dokladovanie, aby ste nemuseli zraziť 35%

Ak slovenský odberateľ nevie pri úhrade platby do zahraničia so zdrojom v SR (licenčné poplatky, nájomné, autorské či umelecké odmeny, dividendy a pod.) preukázať “konečného príjemcu vyplácaného príjmu” – tj najmä krajinu jeho rezidencie – musí v zmysle slovenského zákona o dani z príjmov (§ 43 ods. 25) zraziť “trestnú” sadzbu 35%.

Naopak: chceš zraziť menej? Napr. 19%, 15% či 10%. Preukáž, že príjemca platby je rezidentom tej a tej krajiny a uplatni pravidlá i sadzbu predmetnej zmluvy o zamedzení dvojitého zdanenia (uvedené vyššie).

Ako?

Zložito. Postup stanovuje čerstvý text Finančného riaditeľstva SR (august 2023), tj Informácia 3/MZ/2023/I k spôsobu, forme, rozsahu a periodicita preukazovanie osoby konečného príjemcu príjmu na účely zákona o dani z príjmov. Má 12 strán a od slovenského podnikateľa vyžaduje okrem študovania aj veľa dotazníkovania, vypytovanie, prekladania a dokladovania. Prioritne musíte daný obchod roztriediť do jednej z 3 kategórií:

- nízko rizikový prípad – spadajú sem skôr aktívne príjmy, v nízkych/nevýznamných sumách, pričom dodávateľom nie je závislá osoba

- mierne rizikový prípad – skôr pasívne príjmy s nie celkom identifikovateľným príjemcom

- rizikový prípad – prevažne pasívne príjmy vo významných sumách, zaslané závislým osobám.

V mierne rizikových prípadoch odporúčajú daniari, aby odberateľ vyplnil vyhlásenie uvedené priamo v ich texte (v slovenčine), v tých rizikovejších je potrebné odberateľa preskúmať dotazníkom, odpovede preskúmať a zdokladovať ďalšími dokumentmi. Šikanózny charakter tohto celého podčiarkuje aj resumé: “Splnenie tohto odporúčania Finančného riaditeľstva Slovenskej republiky k spôsobu, forme a rozsahu preukazovania uvedenej skutočnosti daňovými subjektmi neznamená, že správca dane nemôže v konkrétnych prípadoch (napr. v prípadoch vykazujúcich znaky zneužitia práva podľa § 3 ods. 6 druhej vety Daňového poriadku) požadovať od daňových subjektov aj ďalšie doplňujúce informácie, dokumenty,

a detailnejšie preukazovanie tejto skutočností v rozsahu presahujúcom odporúčanie uvedené v tejto informácii….”

Áno, to všetko len k jednému pravidlu – rozumej: jednému odseku v jednom paragrafe košatej slovenskej daňovej legislatívy 😀

Slušne som sa rozpísal, tak snáď toto bude užitočný návod aj pre mnohé podobné nákupy/služby/situácie/faktúry z praxe.

Máš iný názor, skúsenosť či si našiel chybu? Podeľ sa v komentároch pod článkom

O autorovi: Peter Furmaník

Fanúšik podnikania a jednoduchého, motivačného a priateľského podnikateľského prostredia. Nastavovač, vysvetľovač, autor a bloger so záľubou v poľudšťovaní jazyka podnikateľských zákonov. Špecializujem sa na spoluprácu s online a IT podnikateľmi či tvorcami obsahu.