“Mať eseročku” je dnes jedna zo šikovných možností podnikania s lepšie znejúcim menom, kvalitnou ochranou osobného a rodinného majetku prípadne úsporou odvodov do “socky” či zdravotky, ktoré v nesympatickej výške skutočne platiť nechceme. Potiaľto je to super. Niekedy sa mi však zdá, že sa eseročky zakladajú až s neznesiteľnou ľahkosťou. “Len tak”, bez znalostí slušného množstva slušne rozsiahlych a slušne komplikovaných právnych predpisov, vlastných povinností a zodpovedností, iba preto, že kolega či kamarát “má tiež” resp. “vychádza lepšie”. Dnes jeden stručný úvod, ktorý vás možno presvedčí, že rozhodnutie “prejsť na eseročku” možno stojí za to si naštudovať hlbšie.

V praxi sa už dlhé roky (a vlastne stále častejšie) objavujú 2 “večné” otázky:

- od akého príjmu sa oplatí eseročka? odpoveď často hľadajú dokonca aj oficiálne mienkotvorné médiá v dobre mienených návodoch

- porovnajme si čistý príjem živnostníka vs situácie, keby som mal eseročku. Tu si to už vieme spočítať, odhadnúť, hrubo, no predsa áno, na webe nájdete aj rôzne kalkulačky.

Ale:

Porovnávať obe formy len na báze sumy, ktorú štátu odvediem (resp. ktorá mi “v čistom” ostane) je plochým ignorovaním všetkých ostatných rozmerov života eseročky a jej spoločníkov. Akokeby ste brali do úvahy 2D, no téma je pritom 7D. Eseročka sama osebe podlieha rôznorodým a pomerne komplexným pravidlám a súvislostiam a je “zakotvená” v slušnom množstve dlhočizných a zložitých právnych predpisov. Tieto pravidlá boli totiž písané ešte na svet, keď podnikanie znamenalo 3 spoločníkov, ktorí dali dokopy 500 000 EUR, za ktoré kúpia pozemok, postavia výrobné haly, prenajmú vozový park a zamestnajú stovky zamestnancov. Trochu divne sa niekedy aplikujú na eseročku, ktorá v reále znamená jedného konzultanta či programátora doma v obývačke tak s 2 počítačmi a maximálne jedným autom. Nehovorím, že by sa to nepatrilo zmeniť, no aktuálne je to tak.

Poďme na ne:

Eseročka nefunguje len na báze príjmy mínus výdavky mínus dane = čistý príjem, ktorý mám na účte. Vôbec nie.

Okrem príjmov a výdavkov – ktoré sa samozrejme v rámci eseročky tiež sledujú a evidujú (najmä tie z bankových účtov, firemných Paypalov a Stripov či pokladníc v rôznych menách) – sa v rámci eseročky sledujú najmä účtovné výnosy a účtovné náklady + daňové výnosy a daňové výdavky + pohyby majetku a záväzkov:

- áno, náklad účtovný sa nerovná výdavok daňový. Eseročka podlieha ako “účtovníctvu” tak “zisťovaniu základu dane z príjmov” – čo sú 2 rozsiahle a zložité kopy, ktoré majú svoje odlišné pravidlá a odlišný cieľ. Cieľom aplikácie účtovných pravidiel a účtovnej závierky je vykázať dajmetomu čo najpresnejší výsledok hospodárenia firmy a čo najvernejší stav jej majetku a záväzkov. Teda musí tam byť zachytené vlastne všetko týkajúce sa firmy, podľa oficiálnej metodiky. Cieľom je o stave firmy neskreslene informovať spoločníkov, veriteľov, banky, lízingovky, štát atď. Cieľom aplikácie pravidiel pre daň z príjmov je vykázať základ dane a daň z príjmov a to podľa pravidiel zo zákona o dani z príjmov – a nič viac :)

- pohyb majetku a záväzkov sme – aj napriek tomu, že vo vysvetľovaní sme fakt “že best” – malým klientom doteraz nedokázali objasniť, tak, aby vedeli. Eseročka sa totiž skladá z – minimálne – niekoľkých desiatok kôpok majetku (pohľadávky voči odberateľom, pohľadávky voči šéfovi či ostatným spoločníkom prípadne zamestnancom, peniaze na účte v banke, peniaze v platobnej bráne, zostatok odpisovaného majektu, bitcoin) a mnohých kôp záväzkov (dodávatelia, banky, lízingovky, spoločníci, iní veritelia, zamestnanci, sociálka, zdravotka, daňový úrad, kapitálové fondy atď). Ich sledovanie v priebehu dní je často celkom zábavné, často vyžaduje nielen účtovné, ale hlavne právne know-how a s pohybmi na účte v banke (“veď mám iba 12 faktúr”) nemá často nič spoločné. A každá kopa musí mať na konci roka (aj mesiaca) zostatok korešpondujúci so skutočnosťou – podnikatelia často ani nevedia, že ako šéfovia inventarizačných komisií vlastne podpísali niekoľko inventarizačných súpisov či zápisov, keďže je to často plusmínus proforma. Čo nás privádza k otázke, či povinné inventarizovanie nie je fakt zbytočné.

Samotné vylaďovanie vlastne všetkých “kôp” vo firme je navyše otravné nielen pre spracovateľa (účtovníka), ale najmä pre samotného spoločníka, ktorý často nevie, čo od neho účtovník chce a s toľkými babračkami jednoducho nepočítal. “Platím si za to, aby ste to spracovali, nie aby ste v kuse niečo chceli”. True story.

Pozri si videoškolenie (streaming now):

Obchodné právo, konkurzné právo, “iné” právo…

Ak si trošku pogúglite, uvidíte aké hrubé knihy sa vydávajú na tému “zodpovednosť konateľa“. Nehovorím, že existuje osoba, ktorá ich všetky ovláda, ale neznalosť zákonov fakt neospravedlňuje. Vedeli ste napríklad, že ako konateľ ručíte za prípadné záväzky eseročky aj osobným majetkom a práve pravidelné sledovanie účtovníctva či znalosť práva vás pred takouto situáciou dokáže ochrániť? Ovládate možné trestné činy za nepodanie návrhu na konkurz včas nehovoriac o trestných činoch daňových?

A áno, platí to aj naopak: znalosť zákonov dokáže ušetriť čas i peniaze. Zoberte si napríklad možnosť šikovného nastavenia odmeny konateľa (resp. mzdy zamestnanca), vďaka ktorej bude poistený zdravotne, sociálne možno aj s nárokom na minimálny dôchodok a dostane dokonca aj daňový bonus na deti. Alebo čo tak odpisy automobilu či iného odpisovaného majetku hneď v roku nákupu? Paušalizácia daňových výdavkov na hmotný majetok? Zachytenie výsledkov tvorivej činnosti spoločníka skrze autorskú zmluvu a výhodne zdanenú odmenu?

… účtovník, daňový poradca, právnik …

To sú 3 profesie, ktoré podľa mňa potrebuje každá eseročka, resp. jej konateľ ako práve tá zodpovedná osoba za všetko. Kvalitných a ideálne za peniaze. V praxi sa to zvrtlo akosi divne: advokáta nepotrebujem veď načo (šak dajaké zmluvy stiahnem z webu), pojem daňový poradca akosi neodbornej verejnosti nič nehovorí (bohužiaľ, promo samotnej profesie je neefektívne až žiadne) a vlastne všetko, čo treba, vyrieši účtovník. Urobí a vie. Pretože ovláda všetkých stotisíc slovenských zákonov plus vie, aj ako ušetriť, čo sa dá prípadne odrbať, čo sa dá. Nesmejte sa: znie to sarkasticky až zvláštne, ale v praxi dokonca aj stredne veľkých firiem s desiatkami zamestnancov je to často tak.

Týchto troch potrebuje podnikateľ dokonca dokonca v opačnom poradí :) Spomínam to aj nižšie:

- najprv musí byť na svete “čo” (právny úkon, zmluva, papiere)

- potom by bolo ideálne prejsť si daňové dopady a prípadne aj ešte raz zvoliť “čo a ako”

- a potom to spracovať v účtovníctve a výkazoch. Už bezpečne. Bez otázok a prekvapení

A ideálne by bolo, aby si všetcí tí traja aj rozumeli.

Raz do roka nestačí

O eseročku je vhodné sa starať pravidelne na mesačnej báze. Dávať dokopy doklady, zasielať ich v prijateľných termínoch (minimálne) účtovníkovi, opraviť chybné, dodať chýbajúce, vyriešiť chybné platby voči externistom či voči spoločníkovi a jeho rodine. Nehovoriac o novom zamestnancovi, DPHčkovom režime a čomkoľvek netradičnom – vhodné, potrebné a ideálne je prediskutovať si nové veci “ešte pred”. Pozri 3 profíci z predchádzajúceho bodu.

Uvedené platí prioritne pre firmy registrované pre DPH (platitelia i § 7a) či firmy, ktoré zamestnávajú a odmeňujú aspoň 1 osobu (vrátane samotného konateľa, ktorý sa na účely dane z príjmov a odvodov považuje za zamestnanca) – vtedy je tých výkazov na mesačné odosielanie mnoho. No podľa mňa aj pre eseročky ostatné: skutočne chcete dať spracovať celoročnú agendu slušne vyťaženému profíkovi (či neprofíkovi) posledný marcový či júnový týždeň, kedy nielenže už neopravíte či neskonzultujete prípadné chyby či zle uplatnené režimy z už dávno ukončeného roka, ale daný profík vám v rámci marcovej/júnovej nezdravej vyťaženosti nejaké tie chyby prirodzene aj urobí? To, že ste sa možno niekedy v predmetnom minulom roku mali registrovať pre DPH či nahlásiť toto a tamto či podať napr. 12 výkazov pre DPH z titulu napr. nákupov zo zahraničia a urobíte to až v 30.3 v noci (alebo) znamená tiež len pokuty a možno aj stratené príležitosti.

Peniaze na účte firmy nie sú Tvojimi peniazmi. Bodka.

Nie, presunom na účet to fakt nejde. A ani vyberanie do pokladnice nie je ono, aj keď to – zatiaľ – úrady akosi tolerujú. Čo je vlastne dobre, lebo to by mal problém skoro každý. No je fakt aj to, že neexistujúcich 150 tisíc v oficiálnej firemnej pokladnice znamená často disimulovaný právny úkon a rovno aj trestný čin skresľovania údajov hospodárskej a obchodnej evidencie.

Rovnako ako je (výhodne) oddelená zodpovednosť eseročky ako jedného subjektu a zodpovednosť jej spoločníka/majiteľa ako druhého samostatného subjektu, rovnako je oddelený aj majetok eseročky od majetku spoločníka. Ak majú ísť peniaze či iný majetok z firmy von, musí na to existovať právny titul či rámec (mzda zamestnanca, úhrada dividend, úhrada cestovného, zníženie základného imania, úhrada iného záväzku a pod.). Čo platí aj naopak, tj pri prevodoch peňazí či iného majetku do spoločnosti. Na všetko najprv právny úkon, zmluva či iný papier, potom ideálne spoznať účtovno-daňové pravidlá a až potom môžeme ísť na vec – nie naopak.

Nie, peniaze na účte firmy nie sú Tvojimi peniazmi. Hľadanie odpovede na otázku “z čoho mám žiť” je ďalšom agendou navyše – prioritne samotného spoločníka.

Viac napr. Dlžíš vlastnej firme? 9 spôsobov riešenia (a súvislostí) pohľadávok voči spoločníkovi či Dotácie firemnej pokladnice, výbery z účtu a pôžičky: sú tieto spôsoby vyberania peňazí z firmy rizikové?

Zisk: až po skončení roka

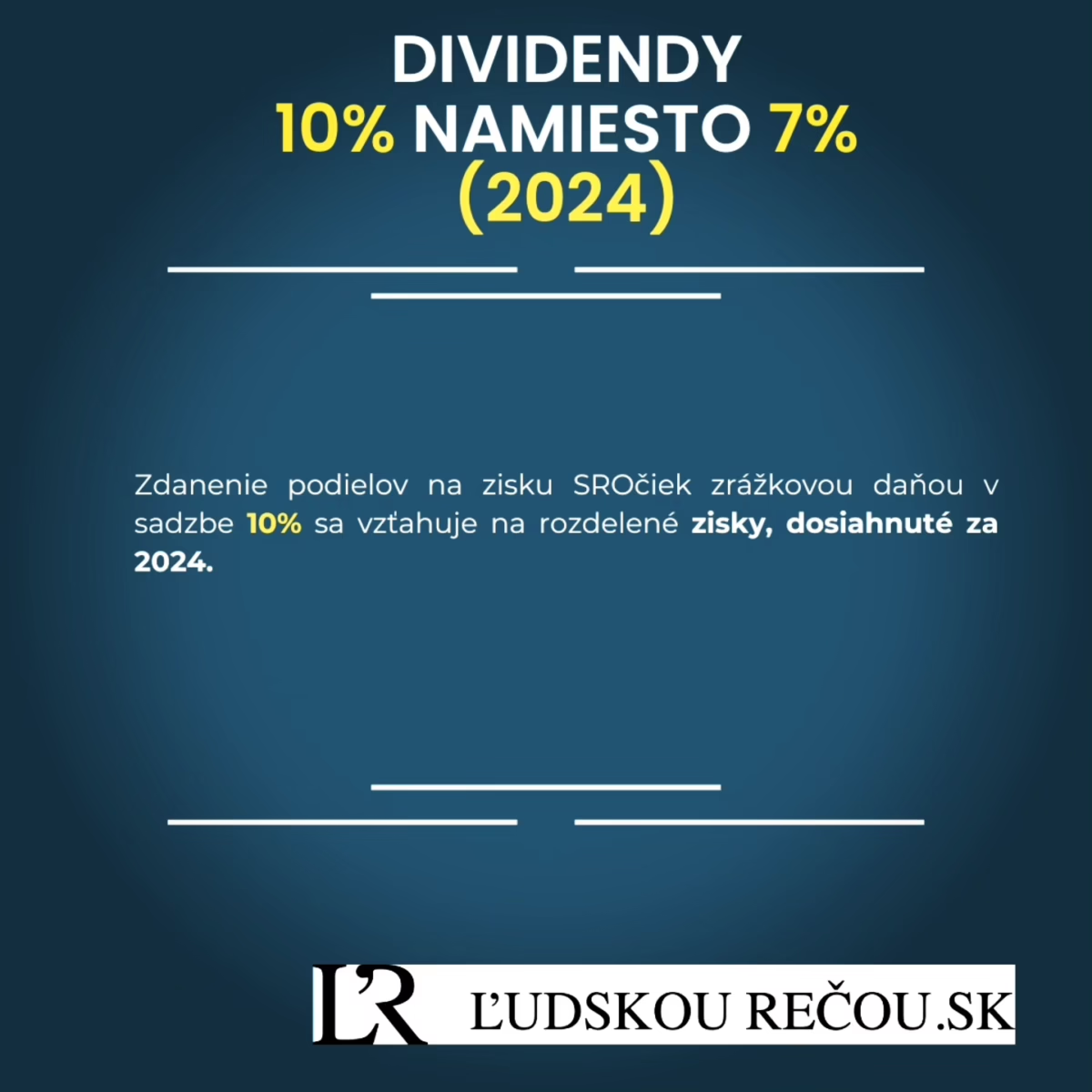

A zisk: áno, keďže cieľom eseročky ako podnikateľského subjektu je dosahovať zisk, je úplne legitímne, ak si jej zakladateľ časť dosiahnutého zisku vyplatí.

- v priebehu roka to vlastne nejde – vyplácanie preddavku na budúci podiel na zisku je zakázané

- ani po skončení roka to nejde hneď – v praxi najskôr v nasledujúcom februári, marci prípadne neskôr. Predstava majiteľov eseročiek je občas tak zlato naivná: často sa pýtajú, či si môžu vyplatiť zisk buď už rovno v decembri predmetného roka prípadne hneď v januári roka nasledujúceho. Nie, takto to nefunguje. Ako hovorí jeden z našich kolegov, po spracovaní decembra (DPHčka a pod.) – tj po25-om januári nasledujúceho roka – to všetko ešte len začína. Spracovanie účtovnej závierky znamená pre účtovníka či daňového poradcu aj v malej eseročke slušne dlhý checklist. A potom by mal dostať účtovnú závierku právnik, aby pripravil valné zhromaždenie či rozhodnutie o jej schválení a rozdelení zisku … ok nechajme to :)

- zisk musí byť samozrejme dosiahnutý – tj vyplatiť je čo iba v prípade, ak eseročka vykáže relevantný účtovný (nie daňový, resp. základ dane) zisk. Ak teda v priebehu roka firma dosahuje či “dosahuje” náklady tak slušné, že firma je na nule, vyplatiť vlastne nie je čo.

- a musí byť splnených viacero limitov a prekážok – napríklad úhrada starých účtovných strát, tvorba rezervného fondu, firma nesmie byť v predĺžení a pod.

Viac: Ako si rozdeliť zisk: pravidlá, limity, zdaňovanie a účtovanie.

-

Rozhodnutie jediného spoločníka o schválení účtovnej závierky a rozdelení zisku (VZOR + NÁVOD)€0.00 (€0.00 s DPH)

Rozhodnutie jediného spoločníka o schválení účtovnej závierky a rozdelení zisku (VZOR + NÁVOD)€0.00 (€0.00 s DPH) -

Ako si rozdeliť zisk: pravidlá, limity, zdaňovanie a účtovanie 2025 (eBook)€25.00 (€26.25 s DPH)

Ako si rozdeliť zisk: pravidlá, limity, zdaňovanie a účtovanie 2025 (eBook)€25.00 (€26.25 s DPH)

Odvody: urobil si si domácu úlohu?

Poznám málo ľudí, čo ich majú radi. No ak sa zbavíte povinnosti platiť mesačne dvestovku či dvetisícku Sociálke, pošlete potom tú dvestovku či trochu viac každý mesiac do akcií, bitcoinu, zlata či aspoň nejaký ten fondík s rozumným zhodnotením? Ak áno, super a len tak ďalej.

Eseročka sama osebe síce odvody neplatí – za seba teda, nie je totiž fyzickou osobou. Trochu sa to môže zvrtnúť v bode, kedy sa rozhodne zamestnávať či odmeňovať – buď samotného spoločníka alebo kohokoľvek iného. Z mesačnej hrubej mzdy či odmeny konateľa 1 000 EUR odvedie eseročka štátu – ako súčet odvodov do zdravotky i socky za zamestnávateľa i zamestnanca i preddavku na daň – 580 EUR. Keď ste kvôli 600eurovým mesačným odvodom zrušili živnosť a založili eseročku, ste tam, kde ste boli a dokonca komplikovanejšie. Samozrejme, mzda/odmena spolu s odvodmi platenými zamestnávateľom či inými plneniami sú zas daňovými výdavkami firmy, čiže čiastočne celkové daňové zaťaženie na druhej strane trochu znižujú.

Viac napr.:

Zamestnajte sa v eseročke ako konateľ

Akciové fondy, pôžičky, nehnuteľnosti či deti: investície namiesto odvodov

Odvody do Sociálnej poisťovne: 7 situácií, kedy ich neplatíte

Spoločník vs. konateľ vs. zamestnanec (vs. dodávateľ autor vs. dodávateľ živnostník vs. prenajímateľ)

Občas sa to v praxi stane. Také mal prierieknutie. “Na tú adresu chodím do práce”. “Pracujem pre klienta v jeho sídle” atď

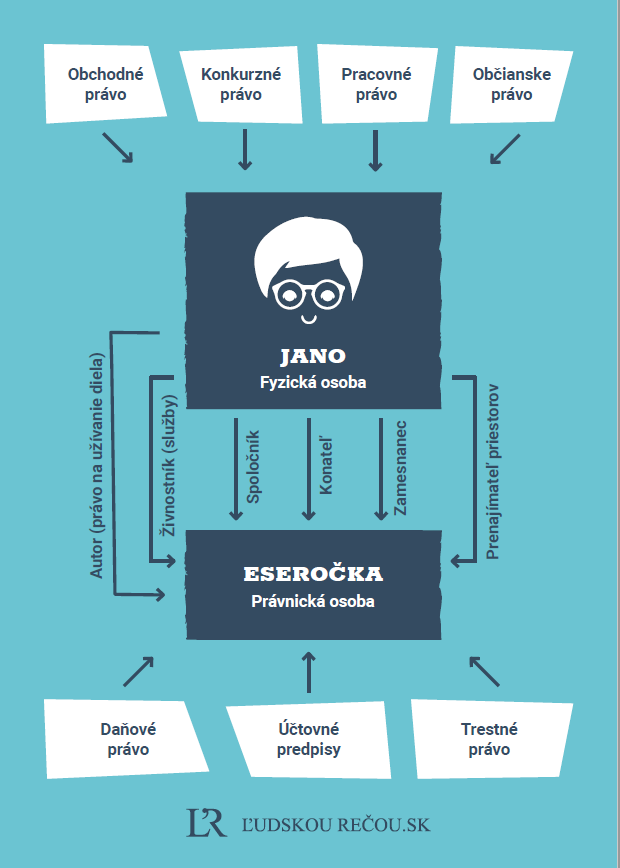

Eseročka je spoločnosť, právnická osoba, ktorá svojim odberateľom dodáva služby, resp. predáva tovar a pod.

Spoločník je samostatná fyzická osoba, ktorý ju kapitálovo vyživuje, ako konateľ vedie, zamestnanec pre ňu pracuje. Prípadne zastáva dokonca ešte viac rolí spojených v jednej fyzickej osobe, no s rôznymi pravidlami – napríklad aj daňovo-odvodovými. No stále je to iná osoba.

Ako zakladateľ eseročky ste fyzická osoba s viacerými rolami, ktoré majú rôznu náplň a rôznu zodpovednosť: spoločník do nej dáva peniaze, aby neskôr zinkasoval zisk; konateľ firmu vedie a zastupuje, prípadnú činnosť pre eseročku vykonáva potenciálne zamestnanec v trvalom pomere podľa Zákonníka práce. Rovnaká fyzická osoba vie/môže firme zároveň poskytovať služby ako síce závislý, ale predsa kontraktor-živnostník, rovnako poskytnúť právo na užívanie jeho autorského diela či prenajímať jej kanceláriu, sklad či chatu.

Neradno tieto roly pliesť, dobré je mať v nich prehľad a hlavne ich teda nezamieňať so samotnou eseročkou. Ktorá je predsa len zas ďalší a samostatný subjekt. S ďaľšími a samostatnými rolami.

Pozri aj: Transferové oceňovanie: nezávislé ceny, dokumentácia a ako na túto desivú povinnosť

“Zrušiť eseročku”: dá sa to?

Eseročku nemožno len tak nechať, keď ma prestane baviť resp. prestane byť efektívna pre daný cieľ. Nedá sa zo dňa na deň zrušiť či pozastaviť, ako je to v prípade živnostenského oprávnenia.

Oficiálny spôsob konca sa volá “likvidácia” a v slovenských podmienkach má nepochopiteľný dlhý proces (mesiace až roky), vrátane prípadnej ceny za súvisiace služby. V praxi sa to veľakrát vyvŕbilo tak, že celý proces – niekoľko účtovných závierok za sebou, navigácia čo s majetkom, potvrdenia z úradov a pod. – manažuje opäť zas bohvie prečo účtovník 🙂.

A čo teda, ak ju už “nepotrebujete”?

- zlikvidovať spomenutým oficiálnym spôsobom. Likvidácia je zdravým koncom zdravej firmy, ktorá má aký taký majetok.

- poslať do konkurzu: tj do likvidačného procesu firmy nezdravej. Ak tomu správne rozumiem, do konkurzu je spoločnosť poslať v niektorých prípadoch nutné a povinné: najčastejšie v prípadoch predĺženia či platobnej neschopnosti. Dobrovoľne to veľmi nejde.

- “predať” – tj previesť odplatne obchodný podiel, ktorý v nej máte ako fyzická osoba, a to spravidla inej fyzickej osobe. Ak predávate eseročku s registráciou plnohodnotného platiteľa DPH, tak o ňu môže byť záujem a môžete dokonca aj zarobiť. No neplatiteľ? Maximálne tak:

- “darovať” – tj previesť obchodný podiel bezodplatne prípadne “za náklady na prepis”. Kto však v dobe, keď založenie vlastnej eseročky stojí 200 až 400 EUR, bude chcieť vašu, na ktorej môže byť bohviečo nevyriešené a bohvieaká história? Možno sa to nezdá, ale vojsť do dverí s mastnou zmenkou v ruke môže hocikto aj vám.

- “nechať tak” – to znamená ponechať v zombie režime akože fungujúcej firmy, no nevykonávajúcej nič. V praxi bohužiaľ často využívané riešenie. Raz ročne spracujete celoročné účtovníctvo, čo pri skutočne nulovej aktivite znamená spracovanie 1) účtovnej závierky + 2) daňového priznania k dani z príjmov a ich podanie. Kedysi (2014 – 2017) to komplikovali daňové licencie ako minimálna daň takmer pre každého (480 až 2 880 EUR ročne) – aktuálne sa síce licencia neplatia, ale nemusí to tak ostať naveky.

Čísla, sadzby a percentá … o rok môže byť všetko inak

No a last but not least: pravidlá a sadzby si politici menia dľa potreby. V čase písania tohto článku (2021) bolo tesne pre búrkou: chystala sa daňová revolúcia a zrušenie paušálnych výdavkov a samozrejme zmeny sadzieb. Následne zas reforma z programu dňa zmizla. Iný príklad: 15%-nú sadzbu dane z príjmov pre základ dane eseročiek poslanci obmedzili len pre eseročky s výnosmi max. 49 790 EUR pár týždňov pred začiatkom roka, v ktorom už platila (2022) – a to v podstate v tichosti, bez akéhokoľvek plánovania či ohlasovania, len tak. A zas inak to môže byť pred voľbami a dokonca aj po nich. Takéto podnikateľské prostredie je skrátka dosť blbé na plánovanie.

Mňa osobne to už nejako nevzrušuje, pretože útok na peniaze daňových poplatníkov sa objavuje cca raz za 4-5 rokov a neodoláva mu žiadna vláda, keď vidí chýbajúce peniaze – čo je vlastne furt. Ak si však vypočítate že napr. v roku 2025“vyjde eseročka o dvetisíc euro lepšie”, založíte si ju, nastavíte na ňu zmluvy odberateľské, dodávateľské, lízingy, majetok a autá, zamestnávate v nej seba, manželku, svokru i dcéru a vláda na jeseň pomení pravidlá (ako takmer furt), tak čo?

Voľba právnej formy aj za účelom optimalizácie daní a odvodov je síce podľa mňa legálne uplatnenie slobody, no “switchovanie” medzi eseročkou a živnosťou každý rok-dva prípadne dokonca v priebehu roka už trochu naráža na tvrdé pravidlo z daňového poriadku, podľa ktorého sa na právny úkon, ktorého čo i len jedinou z motivácií je zníženie daní, neprihliada.

Milý budúci zakladateľ, spoločník a “majiteľ” eseročky, verím, že som Ťa neodradil. V dobe, keď Ti Tvoje okolie hovorí “veď si ju založ, mám aj ja” či “samozrejme, založíme, bude to stáť toľko a toľko”, pocítil som potrebu Ti to vysvetliť hlbšie. Len a len v dobrom 🙂😉💙

Kam ďalej?

Eseročka: oplatí sa prejsť? (basic porovnanie)

Prechod na eseročku nie je pre všetkých

Bitcoin a eseročka: 10+1 otázok a odpovedí

Manifest za jednoduché eseročky

alebo rovno príď na školenie “Eseročka ľudskou rečou”.

Ak máte na uvedené témy iný názor, šup s ním do diskusie.

O autorovi: Peter Furmaník

Fanúšik podnikania a jednoduchého, motivačného a priateľského podnikateľského prostredia. Nastavovač, vysvetľovač, autor a bloger so záľubou v poľudšťovaní jazyka podnikateľských zákonov. Špecializujem sa na spoluprácu s online a IT podnikateľmi či tvorcami obsahu.