Dankov rekreačný príspevok limituje slušné množstvo pravidiel, no pravidlo, že preplatiť a v daňových výdavkoch si uplatniť je možné len ubytovacie služby a nie službu prenájmu, mi príde absurdné. Čosi podobné už dávnejšie daniari tvrdia o pracovných cestách živnostníkov. Dnes opäť prioritne o službe a trhovisku Airbnb, ale aj o iných platformách či formách objednania si vlastného prenocovania: aké sú rozdiely v jednotlivých režimoch ubytovateľov a čo je potrebné skúmať, ak si cez Airbnb či hocikde inde objednávate rekreačný pobyt či pracovnú cestu?

Ubytovanie vs prenájom: 2 rozdielne režimy

Ubytovanie skrze AirBnb je taký kočkopes:

- nie vždy je jasné, či ide o ubytovacie služby vs prenájom. Prvé podlieha odvodom, no je možné uplatniť si výhodné paušálne výdavky; druhé je naopak bez odvodov, no aj bez paušálu (uplatniť je možné iba pomerne komplikované reálne výdavky).

- horšie je to s DPHčkou: ubytovacie služby podliehajú výstupnej DPHčke a teda aj možnosti odpočítať si DPH vstupnú. Služby prenájmu sú principiálne (a pri bytoch či apartmánoch) od DPH oslobodené, na výstupe teda DPHčke nepodliehajú a vstupnú DPH si nie je možné odpočítať.

- DPHčku navyše komplikuje pravidlo uvedené v § 38 ods. 4 zákona o DPH: ostatné ubytovanie v triede 59.0 je ubytovacou službou iba v prípade, ak je poskytnuté na menej ako 3 mesiace. Niektorí ubytovatelia však poskytujú “mix” služieb: prenájom dlhodobý i krátkodobý, čo im teda môže neskutočne skomplikovať život pri posudzovaní súm vstupnej DPHčky, ktorú si môžu/nemôžu odpočítať. Pripomeňme si, že platiteľ DPH (chvalabohu iba on) je povinný v prípade nehnuteľností či áut sledovať tzv. zmenu účelu použitia – teda či sa predmetný majetok používal na obchody od DPH oslobodené vs obchody od DPH neoslobodené v inom pomere, než v pôvodnom plánovanom a podľa toho každoročne upraviť pôvodne odpočítanú DPH-čku. Čo je v praxi práca pre niekoho, kto sa skutočne nemá rád.

Mestský súd v Prahe nedávno (2021) potvrdil stanovisko českých daniarov, že Airbnb ako také spadá pod ubytovacie služby. Čiže s odvodmi a DPHčkou na výstupe (české pravidlá pre daň z príjmov, odvody i DPH sú podobné než slovenské). Čo možno mnohých nepoteší , no možno sa komplikované pravidlá aspoň trochu zjednodušia. Aspoň by teda mali, hlavne v legislatíve. Samozrejme jeho rozhodnutie môže ešte zvrátiť odvolací súd a uvidíme, či a čo sa bude v podobnej oblasti diať v SR.

Prenájom vs ubytovacie služby: aký je rozdiel?

Prenajímatelia: ako na reálne výdavky, odpisy, obchodný majetok či napr. registrácie

Kedy si DPHčku odpočítať nemôžete

A kedy zas áno

A ako na zmenu účelu použitia nehnuteľnosti či odpočítanie pri obchodoch oslobodených od DPH

Ubytovanie skrze AirBnB z druhej strany

Zaujímavé je to aj z druhej strany: ak si služby ubytovania (či prenájmu 🙂 ) kupujete ako zákazník. Či už na pracovné cesty alebo rekreačné pobyty.

Pozor, AirBnB je len sprostredkovateľská platforma, prostredníctvom ktorej si viete nájsť ubytovanie rôzneho druhu. Áno, privát v súkromnom dome Jožka v Terchovej, stan v mongolskej stepi ako aj pekný hotel v New Yorku. Novú dobu a Airbnb ako dobrý sprostredkovateľský kanál totiž pochopili aj veľké hotely (rovnako ako Uber taxislužby) 🙂.

Pre Airbnb teda platí to isté čo pre Booking či iné služby, do ktorých ťukneme ako prvé. Inak povedané: je to trhovisko, ktoré spája ponuku z celého sveta a rôzneho druhu (nehnuteľnosti v SR, EÚ či tretích krajinách prenajímané fyzickými osobami i firmami) a dopyt z celého sveta (rovnako fyzické i právnické osoby a na súkromné či firemné účely). A aby to nebolo jednoduché: prostredníctvom Airbnb si zabookujete aj strednodobý či dlhodobý prenájom alebo krátkodobé ubytovanie či rovnako jednoduchý prenájom bez širších služieb či plnohodnotné ubytovanie s chyžnou, raňajkami do postele či práčovňou.

Rekreačný pobyt zakúpený cez Airbnb

Ten je daňovým výdavkom zamestnávateľa (s príslušnými limitmi) a právom na preplatenie zamestnanca, ak sú splnené zákonné podmienky. Rozumej podmienky a pravidlá zo Zákonníka práce i zákona o dani z príjmov. Zas nie je ich málo, viete ich nájsť kadetade inde a v podstate sa o jednotlivých situáciách dá napísať aj celkom rozsiahla kniha (prečo musí byť v SR každá úľava nekonečne byrokraticky zložitá? 🙂 )

Okrem iného musí ísť o:

- služby cestovného ruchu spojené s ubytovaním najmenej na 2 prenocovania na území SR,

- pobytový balík obsahujúci ubytovanie najmenej na 2 prenocovania a stravovacie služby alebo iné služby súvisiace s rekreáciou na území SR,

- ubytovanie najmenej na 2 prenocovania na území SR, ktorého súčasťou môžu byť stravovacie služby,

- a aj “tábory”, tj organizované viacdenné aktivity a zotavovacie podujatia počas školských prázdnin na území SR pre dieťa zamestnanca navštevujúce základnú školu alebo niektorý z prvých 4 ročníkov gymnázia s osemročným vzdelávacím programom.

Ďalšou podmienkou na uplatnenie príspevku/preplatenie je, že zamestnanec musí zamestnávateľovi predložiť účtovný doklad, prekazujúci zrealizovaný a zaplatený pobyt konkrétnym zamestnancom. Účtovným dokladom môže byť aj faktúra, no aj akýkoľvek iný doklad, ktorý obsahuje náležitosti “kto, komu, čo, za čo a kedy” – napr. bloček z eKasy, iný pokladničný doklad či napríklad aj jednoduchá zmluva o ubytovaní obsahujúca príslušné náležitosti, vrátane času pobytu. Alternatívou je rekreakčný poukaz, kedy zamestnávateľ nemusí žiadať a skúmať účtovné doklady a v podstate mu je jedno, aký subjekt rekreáciu poskytne, no zas sa s vyúčtovaniami musí ktosi vytrápiť (najmä na druhej strane) a pokiaľ viem, Airbnb ako trhovisko s vlastnou platobnou službou poukážky neberie.

Samotný Zákonník práce obsahuje v spomenutej definícii oprávnených výdavkov zamestnanca pojmy ako“služby cestovného ruchu”, “pobytový balík obsahujúci ubytovanie” či “ubytovanie”. Bez podrobnejšej definície (v určitom zmysle vďakabohu) či odkazu na iný právny predpis, ktorý by ich prípadne upravoval.

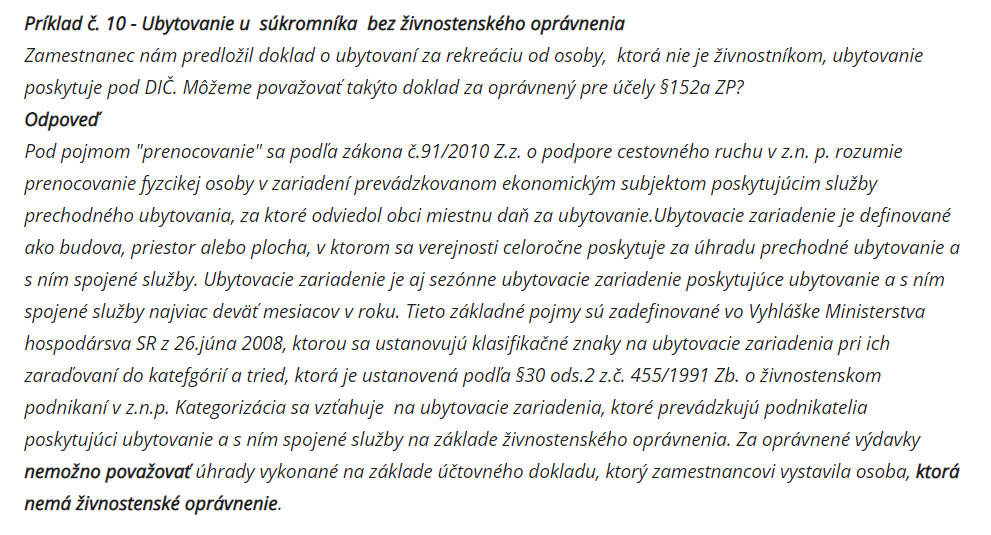

Finančná správa však na svojom webe (a vlastne je to popísané aj na iných miestach) v informačnom texte “Príspevky na rekreáciu zamestnancov a športovú činnosť dieťaťa” tvrdí, že zamestnancovi nejde preplatiť (a zamestnávateľ si nevie v daňových výdavkoch uplatniť) úhrady na základe účtovného dokladu, ktorý vystavil subjekt, ktorý nemá živnostenské oprávnenie:

Podľa daniarov je pojem “prenocovanie” predsa len niekde definovaný a to v zákone č. 91/2010 Z.z. o podpore cestovného ruchu. A musí ísť o prenocovanie v zariadení prevádzkovanom ekonomickým subjektom poskytujúcim služby prechodného ubytovania, za ktoré odviedol obci miestnu daň za ubytovanie podľa zákona o miestnych daniach. Naopak, za tzv. oprávnené výdavky “nemožno považovať úhrady vykonané na základe účtovného dokladu, ktorý zamestnancovi vystavila osoba, ktorá nemá živnostenské oprávnenie”.

Podľa uvedeného môžete teda zamestnávateľská firma zadotovať na základe dokladu zo služby Airbnb iba v prípade, ak príslušné ubytovanie poskytol subjekt, ktorý má na ubytovanie živnostenské oprávnenie. Je teda v “režime 1”. Pripomeňme si, že krátkodobé ubytovanie si viete rezervovať aj u subjektu, ktorý postupuje v zmysle § 6 ods 3 zákona o dani z príjmov – tj je fyzickou osobou-prenajímateľom nehnuteľností s poskytnutím iba základných služieb spojených s prenájmom, ľudovo “má iba DIČ, nie IČO”. V tomto režime však máte smolu.

Osobne mi to však nedáva zmysel: Zákonník práce skutočne pri definícii toho, čo je to ubytovanie, prenocovanie či služby cestovného ruchu neodkazuje na žiadny iný predpis, teda ani na spomínaný zákon č. 91/2010 o podpore cestovného ruchu. Čiže zamestnancovi i jeho zamestnávateľovi je podľa všetkého v podstate jedno, či ubytovanie poskytla osoba so živnostenským oprávnením či bez neho a či táto osoba odviedla alebo neodviedla daň za ubytovanie. Tak či tak toho musí skúmať dosť (kto to zaplatil, na koho znie doklad, sumu…), no hlavne Finančná správa v spomínanom texte na inom mieste (príklad č. 14) hovorí že “zamestnávateľ nemá dôvod ani povinnosť skúmať zaplatenie miestnej dane za ubytovanie, ak zamestnanec preukáže oprávnené výdavky účtovným dokladom znejúcim na neho, v ktorom nie je uvedené zaplatenie tejto dane.”.

Okrem toho účtovný doklad: v sprostredkovateľskej službe Airbnb – ktorá pre ubytovateľov a ubytujúcich zabezpečuje aj platobnú bránu – je možné si stiahnuť doklad o zaplatení a samotnom pobyte, ktorý obsahuje všetko, čo treba. Ubytovateľ nemusí vystavovať nič – dokonca ani v prípade, ak by išlo o platiteľa DPH (ten pri dodaní služby súkromným osobám nemusí vystavovať DPHčkovú faktúru, čiže svoje povinnosti voči štátu si plní na základe vlastných evidencií). Doklad z Airbnb síce nehovorí o tom, že pobyt skutočne prebehol, ale tak by sme v tejto prebyrokatizovanej krajine mohli spochybňovať všetko (napr. aj prípadné vrátenie peňazí v rámci reklamácie od klasického hotela, ktoré zamestnanec neprizná). A tento doklad obsahuje aj označenie ubytovaného ako aj “ubytujúceho” a aj všetky ostatné náležitosti. Je teda OK.

Pre istotu: pravidlá a tipy ohľadne príspevku na rekreáciu

Rekreačný príspevok kto, ako a kedy

- príspevok na rekreáciu – formou preplatenia výletu či formou rekreačného poukazu poskytnutého zamestnávateľom – je možné uplatniť pri štandardných zamestnancoch na základe pracovnej zmluvy podľa pracovného práva.

- suma príspevku za podmienok určených v Zákonníku práce (dĺžka pracovného pomeru min. 24 mesiacov, plný úväzok, suma maximálne 55% oprávnených nákladov, absolútne maximum 275 EUR ročne) je oslobodená od dane z príjmov a odvodov na strane zamestnanca a daňovým výdavkom zamestnanca

- všetko nad rámec týchto podmienok a pravidiel (zamestnanci s kratším pracovným pomerom či vyššia suma) sa na strane zamestnanca zdaňuje ako súčasť mzdy (daň z príjmov + odvody). S využitím pravidla uvedeného v § 19 ods. 1 zákona o dani z príjmov je táto suma “nad rámec” daňovým výdavkom zamestnávateľa (“všetko čo sa zdaní na jednej strane, je daňovým výdavkom na druhej strane”)

- príspevok na rekreáciu je povinný pri počte zamestnancov 50 a viac, no za rovnakých podmienok dobrovoľný pri počet zamestnancov 1, 2 či 49

- je ho možné poskytnúť ja zamestnancovi s kratším pracovným úväzkom (6 hodín denne, 4 hodiny, 1 hodina), v tomto prípade sa však rovnako kráti aj základná suma 275 EUR (ktorá je oslobodená a vstupuje do daňových výdavkov)

Príspevok nie je možné uplatniť pri:

- konateľoch odmeňovaných na základe mandátnej zmluvy alebo zmluvy o výkone funkcie konateľa – na účely zákona o dani z príjmov sa síce považujú za zamestnancov, na účely Zákonníka práce však nie

- spoločníkoch eseročky bez pracovnej zmluvy – platí to isté, čo v predchádzajúcom bode.

- v oboch prípadoch – keďže sa na účely dane z príjmov považujú spoločník i konateľ za zamestnancov – môže firma využiť pravidlo spomenuté vyššie: ak príspevok na rekreáciu ako benefit v plnej miere zdaní v mzde/odmene konateľa či spoločníka, vie si príspevok uplatniť ako daňový výdavok. Vzhľadom na neskutočný nepomer – cca 50%-né zdanenie na strane zamestnanca a 15-21%-ná úspora na strane zamestnávateľa – vidíte hneď, ako sa to vo väčšine prípadov oplatí

- kontraktoroch, teda externých zmluvných dodávateľoch eseročky či zamestnávateľa – teda dámach či chlapíkoch na “IČO” či “na živnosť”. Tí si však vedia svoju rekreáciu zaplatenú z vlastného uplatniť ako daňový výdavok – samozrejme iba v prípade, že si uplatňujú skutočné daňové výdavky. Podrobnejšie nižšie.

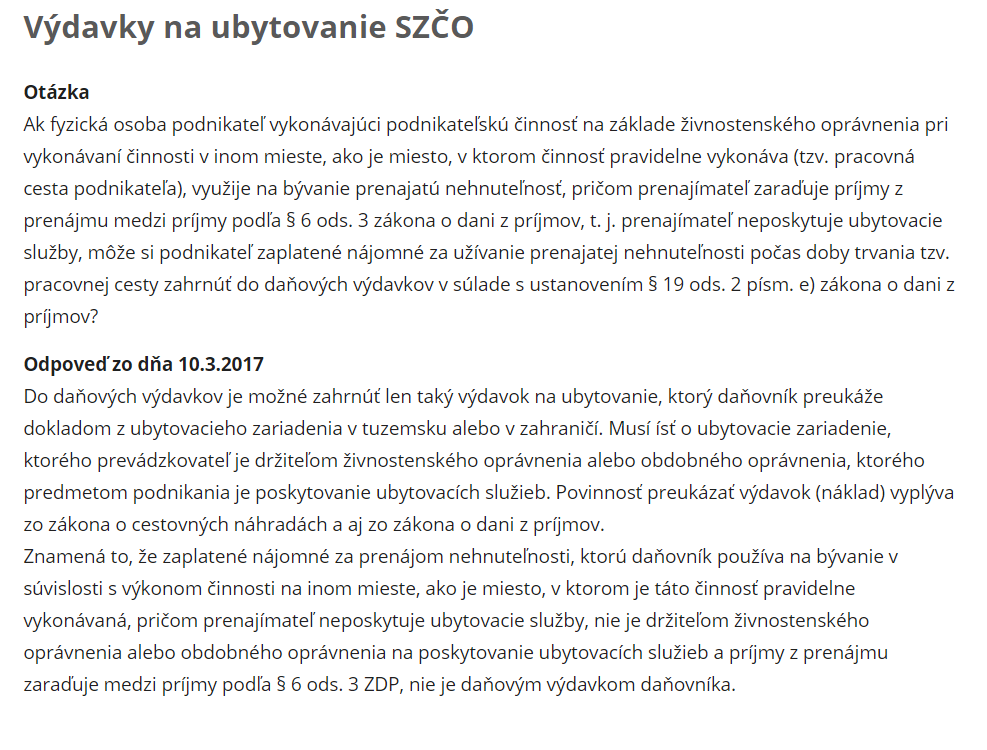

Pracovné cesty SZČO a ubytovanie cez Airbnb

No a niečo podobné tvrdia daniari na svojom webe už nejakú dobu aj v prípade témy “pracovná cesta SZČO”. Podľa predmetného textu si SZČO vie ako daňový výdavok súvisiaci s pracovnou cestou uplatniť iba sumu, ktorú zaplatil subjektu, ktorý má živnostenské oprávnenie na ubytovacie služby. Ak si službu prenocovania na pracovnej ceste objednal a kúpil u osoby, ktorá prenajíma nehnuteľnosť v zmysle § 6 ods. 3 zákona o dani z príjmov (tj legálne a s legálnym zdanením príjmu za služby), má smolu a tento výdavok mu daň z príjmov nezníži.

Uvedené však nie je pravda. Zákon o dani z príjmov v prípade definície pracovnej cesty … – nikde neuvádza, aký typ oprávnenia či registrácie na akú činnosť musí mať príslušný ubytovateľ, aby si mohla cestujúca SZČO príslušné ubytovanie či prenocovania uplatniť ako daňový výdavok. Uvádza len že:

- daňovými sú výdavky SZČO (” daňovníka s príjmami podľa § 6 ods. 1 a 2“), vynaložené v súvislosti s činnosťou vykonávanou v inom mieste, ako je miesto, v ktorom činnosť pravidelne vykonáva” – áno, pracovnou cestou nie sú týždňovky, ale niečo mimoriadne a mimo miesta toho najpravidelnejšieho výkonu. Čo je v dobe digitálnych nomádov a remote práce niekedy skutočne ťažké zadefinovať, no v prípade freelancera pracujúceho z kancelárie v Bratislave, ktorý 2x mesačne sadne do auta za klientmi v Žiline či Košiciach je to myslím úplne jasné

- a to stravovanie, ubytovanie, cestovné dopravnými prostriedkami (vlastnými či cudzími) a iné nevyhnutné výdavky spojené s pobytom v tomto mieste

- maximálne v sumách a limitoch, aké sú ustanovené pre zamestnancov podľa zákona o cestovných náhradách

- zároveň musí byť suma za ubytovanie a ostatné plnenia preukázateľne vynaložená príslušnou fyzickou osobou (teda neplatil kamarát ani kamarátkina karta) a zaúčtovaná v účtovníctve resp. zaevidovaná v daňovej evidencii a to na základe už spomenutého účtovného dokladu (akýkoľvek doklad s náležitosťami v zmysle § 10 zákona o účtovníctve).

Bodka. To je všetko. Ak si SZČO cestu nevymyslela a má doklad zo služby Airbnb či napr. Bookingu, ktorý znie na jej meno a zaplatila ho z vlastného bankového účtu či PayPal účtu, niet čo spochybňovať. Uvedené rovnako platí aj pri jednoduchom bločku z eKasy, inom pokladničnom doklade či jednoduchej zmluve o prenájme, ubytovaní, prenocovaní či inej nepomenovanej zmluve. Áno: je jedno, že poskytovateľ “prenocovacej” služby má živnostenské oprávnenie na ubytovacie služby, je prenajímateľom v zmysle § 6 ods. 3 zákona o dani z príjmov alebo dokonca si žiadnu registračnú povinnosť nesplnil a prenajíma/ubytováva “len tak”.

Na inom mieste dokonca v prospech tejto logiky tvrdí Finančná správa tak trochu opak: prenajať si byt s cieľom pracovnej cesty za účelom úspory nákladov je plne logickým, legitímnym a uznateľným daňovým výdavkom. Síce to tvrdí v prípade pracovných ciest konateľov v tomto bode sú však podmienky pre uznateľnosť výdavkov na pracovnú cestu SZČO i zamestnancov zhodné. Postupuje sa podľa pravidiel zákona o cestovných náhradách.

Tip:

Pozor, nepopleťte si však pracovnú cestu a príspevok na rekreáciu. Prvé slúži na biznis, druhé na oddych. Aj SZČO s reálnymi výdavkami si totiž môže uplatniť ako daňový výdavok sumu vynaloženú na rekreáciu – ak vykonáva svoju činnosť aspoň 24 mesiacov nepretržite a nebol mu v danom roku poskytnutý rekreačný príspevok ako zamestnancovi. Maximálne 55% oprávnených výdavkov (na základe účtovných dokladov a za rovnakého preukazovania ako v prípade zamestnancov) a maximálne do sumy 275 EUR ročne. Čiže áno, šikovne to skombinujte: do Žiliny, Košíc či Čiernej nad Tisou pracovne, do Tatier, Slovenského raja či na Liptov rekreačne :)

-

Konateľ & spoločník eseročky na pracovnej ceste 2025€20.00 (€21.00 s DPH)

Konateľ & spoločník eseročky na pracovnej ceste 2025€20.00 (€21.00 s DPH)

Čítaj viac a podrobnejšie:

- Pracovná cesta či výlet: daňový náklad a iné výhody

- AirBnB, Uber, letenky a iné doklady z pracovných ciest: ako na DPH či samozdanenie?

- Môžem si dať výlet do Thajska ako pracovnú cestu a daňový náklad? (nové formy pracovných ciest + otázky z praxe)

- Daňové náklady: 3 najrozšírenejšie mýty

Finančná správa na svojich textoch v poslednej dobe dosť kvalitne a vyčerpávajúco vysvetľuje mnohé zložité režimy či situácie “z aplikačnej praxe”, no nemusí mať vždy pravdu. Všetky texty na webe ako i informácie, stanoviská, metodické pokyny a metodické usmernenia vydávané ako na páse často ku každej zmene či režimu rovnako nie sú zákonom a nie sú právne záväzné, riadiť nimi sa teda môžeme, no nemusíme.

Aký máte na uvedenú polemiku názor?

Aké sú Vaše skúsenosti z praxe?

Podeľte sa v diskusii, pomôžete tak aj ostatným

O autorovi: Peter Furmaník

Fanúšik podnikania a jednoduchého, motivačného a priateľského podnikateľského prostredia. Nastavovač, vysvetľovač, autor a bloger so záľubou v poľudšťovaní jazyka podnikateľských zákonov. Špecializujem sa na spoluprácu s online a IT podnikateľmi či tvorcami obsahu.