Existuje taká takmer konšpiračná teória, ktorá hovorí, že zákony sa nastavené tak, aby daňovo zvýhodňovali vlastnenie kapitálu a investovanie – najmä v porovnaní so zdanením príjmov z pracovného pomeru. A keďže v posledných rokoch šíria médiá a socky až priveľa negativity, dajme si dnes prehľad vybraných režimov, kedy buď neplatíte žiadne dane alebo ich platíte menej, než”by sa patrilo”.

- 0 Príjmy zo zamestnania = daňový a odvodový trest

- 1 Predaj firmy

- 2 Patent box

- 3 Dividendy v holdingu

- 4 Predaj zlata fyzickou osobou

- 5 Predaj inej hnuteľnej veci fyzickou osobou

- 6 Predaj akcií a iných cenných papierov fyzickou osobou

- 7 Predaj nehnuteľnosti fyzickou osobou

- 8 Paušálne výdavky živnostníka, autora či dvojnásobok

- 9 BTC, ktorý nepredám, nedaním

- 10 Prijatý dar

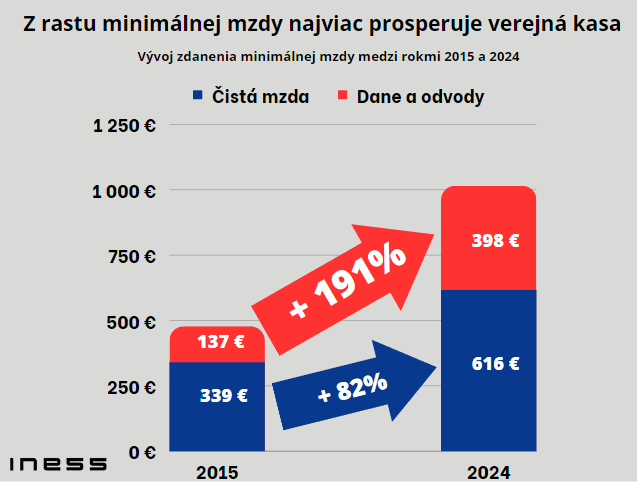

Najprv teda: ako je na tom práca a mzdy zamestnancov:

0 Príjmy zo zamestnania = daňový a odvodový trest

Zamestnávanie a závislá práca = najväčšie zdanenie. Azda preto ho chce štát vidieť všade. Aj tam, kde nie je – viď smutný príbeh Uber a Bolt v EÚ. Z hrubej dohodnutej mzdy zamestnanca v trvalom pomere či z väčšiny dohôd odíde štátu v podstate 50%. Je to síce rozdelené na odvody platené zamestnancom (13,4%), odvody platené firmou (36,2%) a preddavok na daň z príjmov a môžeme polemizovať, kto tie odvody vlastne platí, ale je to tak. Hrubá mzda 1 000 EUR teda:

- stojí zamestnávateľa v základe 1 362 EUR (plus transakčná daň, stravné či iné povinné platby)

- no zamestnanec dostane len 792+ EUR.

Nízkopríjmoví zamestnanci stoja dokonca viac – keďže doplatok do minimálneho zdravotného odvodu. Dokonca sa zdaňujú a zodvodňujú aj zamestnanecké nepeňažné benefity, akými sú firemné akcie či zamestnanecké zľavy ako aj podiel na zisku zamestnancom, ktorí nie sú spoločníkmi. Tiež cca 50%.

No a poďme na tie svetlejšie stránky daňovej legislatívy:

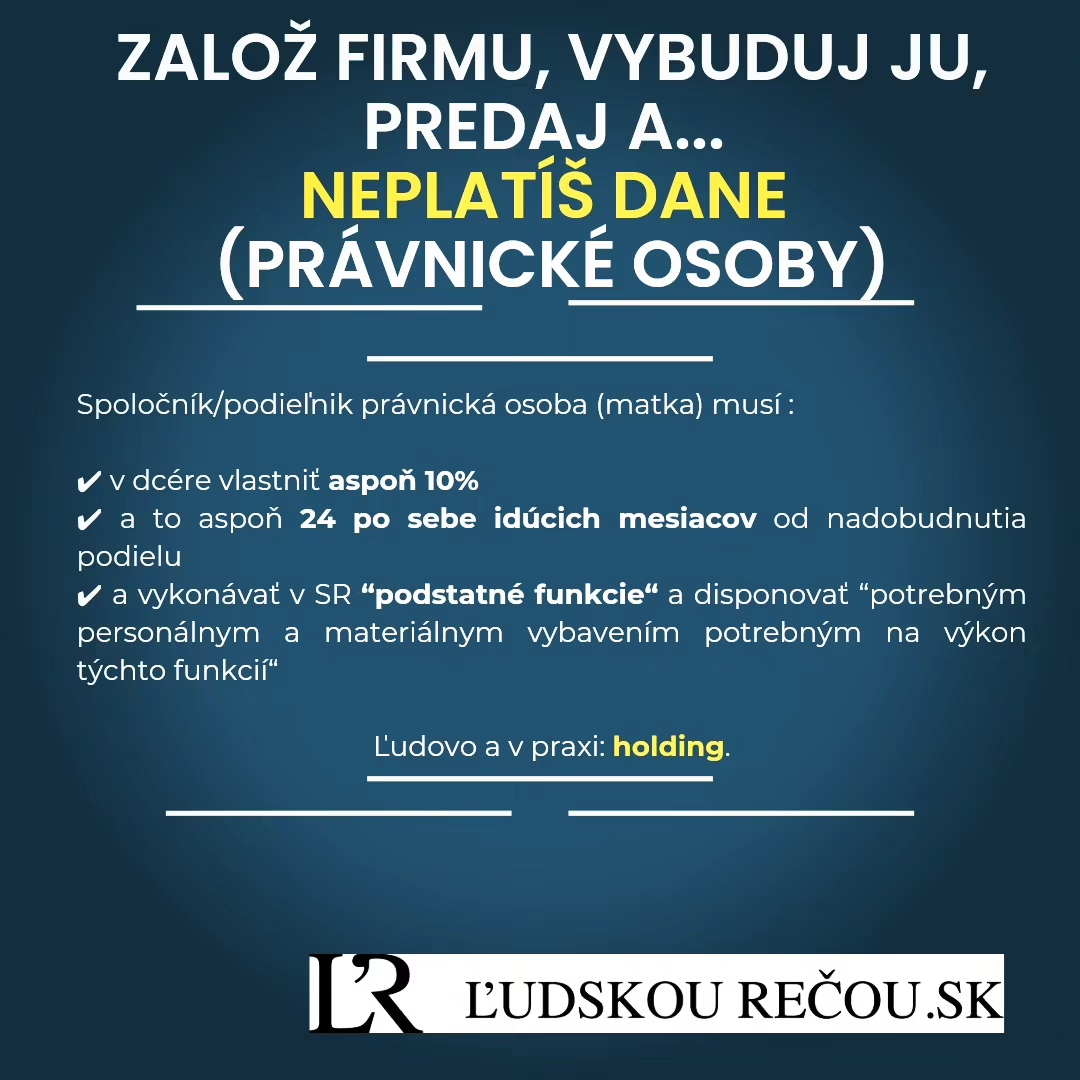

1 Predaj firmy

Ak založíš a vybuduješ firmu a neskôr ju predáš za milióny, tak tieto milióny sú oslobodené od dane z príjmov. Samozrejme nie hneď a nie hocijako. Toto oslobodenie platí len v prípade, ak podiel na tejto spoločnosti vlastníš skrze inú právnickú osobu a splníš niekoľko podmienok – okrem iného časový test držania podielu na dcére 24 mesiacov. Preto sa často odporúča vytvoriť si vlastný holding čo najskôr. Okrem iného aj z dôvodu ochrany majetku a jeho oddelenia od prirodzeného biznis rizika – čo by mal byť vlastne prioritný dôvod, ešte pred tým daňovým.

Pozor:

- v tomto prípade sa bavíme o predaji podielu na spoločnosti. Predaj podielu sa deje na úrovni spoločníkov, nie v agende firmy. V tej sa mení akurát pomer jednotlivých podieľnikov na základnom imaní, no firma ako taká ide a funguje samozrejme ďalej.

- je dobré si predaj podielu tiež nepliesť s predajom podniku. Režim “predaj podniku” na základe zmluvy o predaji podniku podľa Obchodného zákonníka je jeden z možných spôsobov, ktorým je možné previesť svoju fungujúcu firmu ako takú (majetok, zásoby, zamestnanci), ktorú Jožko prevádzkoval ako živnosť, na Jožkovu eseročku. V niečom výhodne, v inom zložito, no pod “podnikom”” sa tu rozumie “súhrn hmotných, osobných a nehmotných zložiek”, nie podiel na obchodnej spoločnosti.

Ak predávaš podiel ako fyzická osoba, zdanenie je naopak kruté – 19%+25% (daň z príjmov) plus 15% (zdravotný odvod). Chvíľku sme tu mali snahu o oslobodenie s časovým testom aj pre fyzické osoby. Čo však odchádzajúca garnitúra tesne pred voľbami 2023 priniesla, tá nová zrušila (ešte skôr, než to začalo platiť).

Free eBook “Vytvor si vlastný miniholding: ako si šikovne nastaviť a ochrániť biznis (a čosi aj ušetriť)

Školenie: Daňová optimalizácia & hacky.

2 Patent box

Ak predávaš predplatné za použitie appky/softvéru či patentovaného vynálezu či chráneného technicého riešenia, nezdaňuješ polovicu tržieb. Prípadne predávaš výrobky, na výrobu ktorých si použil patentovaný vynález či chránené technické riešenie – rovnako polovica tržieb z predaja je oslobodená od dane z príjmov.

Pozitívny, svelý, no bohužiaľ zas jeden zložitý režim. Okrem iného by predmetná inovátorská spoločnosť mala interný vývoj svojho produktu zabezpečiť prostredníctvom interných zamestnancov (nie nezávislých programátorov či iných podnikateľov). A aktivovať náklady na vývoj v priebehu rokov do odpisovaného nehmotného majetku. A tiež obhájiť si atribút “novosti”.

Podrobnejšie: Vytváraš softvér na predaj? Ako legálne nezdaniť až polovicu tržieb

3 Dividendy v holdingu

Nielen predaj dcérskej firmy matkou nepodlieha dani z príjmov. Na úrovni materskej spoločnosti sa nezdaňujú ani podiely na zisku z dcérskej spoločnosti. Žiadnych 7%, 10%, 14% či koľko, ktoré platí potenciálne spoločník fyzická osoba. Majetok teda môže matka kupovať z nezdanených peňazí. Majetok, za účelom kumulácie a ochrany ktorých teda holding vznikol.

Free eBook “Vytvor si vlastný miniholding: ako si šikovne nastaviť a ochrániť biznis (a čosi aj ušetriť)

4 Predaj zlata fyzickou osobou

Ak si pravidelne sporíš či časť osobného majetku alokuješ do fyzického zlata (mince, tehličky), tak prípadný budúci predaj nepodlieha dani z príjmov ani odvodom. Bez časového testu – predaj teda môže byť zrealizovaný kedykoľvek. Zlato však musí byť držané – kúpené aj predané – na fyzickú osobu nepodnikateľa. Môžeme sa samozrejme baviť o tom, či zlato vôbec predávať – jedným z možných dôvodov sporenia či držania zlata je totiž skôr ochrana časti majetku pred infláciou či vyvlastnením zo strany štátu prípadne šikovná záloha pre časy vojen, prevratov a útekov z krajiny.

Oslobodenie sa však týka iba fakt že hmotného zlata. “Papierové” zlato – tj vo forme ETFiek, akcií ťažiarov či iných cenných papierov – je zas v inej škatuľke.

5 Predaj inej hnuteľnej veci fyzickou osobou

Ak predávate auto, počítač, telefón či iný hnuteľný majetok, ktorý vlastníte ako súkromná osoba nepodnikateľ, predaj nepodlieha dani z príjmov ani odvodom. Uvedené platí dokonca aj pri predaji vlastnej eseročke – na strane predávajúceho oslobodenie, na strane eseročky majetok i daňové výdavky. Samozrejme, pri predaji nad 10 000 EUR pozor na trhové ceny.

V oboch predošlých prípadoch – zlato i iný hnuteľný majetok – platí oslobodenie iba v prípade, že daná fyzická osoba nemala predávanú vec zaradenú v obchodnom majetku ako FO podnikateľ. V prípade hnuteľných vecí zaradených v obchodnom majetku je predaj oslobodený až po 5 rokoch od vyradenia. Predaj uskutočnený skôr sa zdaňuje.

6 Predaj akcií a iných cenných papierov fyzickou osobou

Predaj akcií a iných cenných papierov na regulovanej burze ak medzi nákupom a predajom uplynul viac ako 1 rok a medzi prijatím na burzu a predajom tiež 1 rok, je oslobodený od dane z príjmov i odvodov. Oslobodené je teda dlhodobé držanie resp. dlhodobé sporenie/investovanie v horizonte desaťročí, v podstate “na dôchodok” – tj model, kedy si finálnu zhodnotenú sumu v reálnej hodnote vyberieš neskôr. Tj minimálne o rok neskôr.

Dlhodobé sporenie a najmä ETF-ká sú ideálnym riešením dôchodku a časový test to len podporuje. Naopak, krátkodobé obchodovanie v podstate na dennej báze znamená aj slušnú zložitosť pri dokladovaní obchodov ako aj zdanenie kombom 19%+25% (daň z príjmov) plus 15% (zdravotný odvod).

Keď však ideme do hĺbky, je potenciálne predsa len rozdiel medzi akciami jednotlivých spoločností a ETF-kami. Aspoň podľa občasných názorov metodikov štátu. Akcie, ETF-ká a investície vs dane: polemické body z praxe

Oslobodené však nie sú dividendy ako pravidelný ročný výnos – tie sa zdaňujú a to niektoré dokonca dosť hlúpo. Keďže je potrebné vyskúmať krajinu, v ktorej je zdroj príjmov (tj v ktorej sídli vyplácateľ dividendy) a pri zdaňovaní každej jednej dividendy aplikovať sadzbu dane z príjmov platnú pre príslušnú krajinu.

7 Predaj nehnuteľnosti fyzickou osobou

Tu tiež máme časový test – po 5 rokoch od nadobudnutia (ak nehnuteľnosť nebola zaradená v obchodnom majetku) resp. od vyradenia z obchodného majetku (ak bola) príjem z predaja nepodlieha dani z príjmov ani odvodom. Pozor tiež na:

- nehnuteľnosť nadobudnutú dedením – tu sa 5-ročný časový test počíta od nadobudnutia (resp. vyradenia z obchodného majetku) na strane poručiteľa. Čiže uplynie skôr.

- príjmy na základe zmluvy o budúcej zmluve do 5 rokov – tie sa zdaňujú.

Všetko uvedené platí pri vlastnení nehnuteľnosti fyzickou osobou. Ak predáva právnická osoba – napríklad som “byt kúpil na eseročku” – tak sa predaj zdaňuje daňou z príjmov minimálne na úrovni eseročky. Plus sa priprav na nie jednoduché súvislosti ohľadne druhej dane a to DPHčky – predaj sa buď zdaňuje aj výstupnou DPHčkou alebo je oslobodený, čo môže znamenať, že musíte štátu vrátiť DPHčku odpočítanú pri kúpe.

Podrobnejšie v analýze: Oslobodenie pri príjmoch z predaja domu: od kedy sa počíta 5 rokov? Ako postupovať, keď v zákone niečo chýba

8 Paušálne výdavky živnostníka, autora či dvojnásobok

Nezdanenie 60% príjmov. Opäť, túto výhodu nemajú ani zamestnanci v trvalom pomere, ale no ani eseročky či iné právnické osoby. Iba väčšina SZČO.

Kto si paušál vie uplatniť:

- živnostník

- iná SZČO (advokát, architekt, znalec, tlmočník, notár, finančný sprostredkovateľ atď)

- autor

- výkonný umelec.

Pozor, paušálne výdavky si nemôže uplatniť:

- prenajímateľ nehnuteľností v režime § 6 ods. 3 zákona o dani z príjmov – teda užší prenájom, “bez iných než základných služieb spojených s prenájmom”. Ale ten zas z týchto príjmov neplatí odvody🙂

- niektorá zo SZČO vymenovaných vyššie, ktorá bola počas celého kalendárneho roka plnohodnotným platiteľom DPH (§ 4 zákona o DPH).

Vtip aj aj v tom, že ak jedna fyzická osoba dosahuje v rámci 2 kategórie príjmov – napr. živnostník a autor – paušálne výdavky si môže vypočítať a uplatniť v každej podmnožine príjmov. Teda: vlastne dvakrát. Pri troche šťastia a hravosti nezdaní Jožko živnostník+autor 2 x 20 000 EUR. Píšem o tom v kapitolách “Dvojnásobné paušálne výdavky” a “Zmiešané zmluvy v IT” v eBooku.

9 BTC, ktorý nepredám, nedaním

Áno, zdaňovanie príjmov z prípadného predaja BTC fyzickou osobou je v SR crazy a skvelé oslobodenie, ktoré prijala odchádzajúca garnitúra v r. 2023, zrušila tá nasledujúca tesne pred začatím účinnosti (podobne ako spomenutý časový test pre nezdanenie predaja podielu na firme fyzickou osobou). Teda z predaja krypta platíte kombo: daň z príjmov 19+25% plus zdravotný odvod 15%.

No tiež je pravda, je že nárast hodnoty bitcoinu a iného krypta oproti fiat menám sa v SR nezdaňuje. Kým krypto nepredáte za eurá či doláre a neprevediete do fiat sveta, nárast hodnoty nepodlieha dani z príjmov ani odvodom – hodlovanie teda vyhráva 🙂

Daň z nárastu sa neplatí ani v prípade, ak krypto kupujete a držíte ako fyzická osoba, no ani v prípade, ak si ho zbierate vo vlastnej eseročke. Hoci: minimálne vo svete právnických osôb toto nepreceňovanie vlastne nedáva zmysel, keďže eseročka tak v účtovnej závierke vykáže majetok v úplne inej než v reálnej trhovej hodnote – a taká je teda výpovedná hodnota celej závierky. Napr. také cenné papiere určené na obchodovanie sa totiž ku koncu každého roka preceňujú na trhovú hodnotu – a teda zvýšenie ceny sa v danom roku zdaní daňou z príjmov.

10 Prijatý dar

Peniaze, hnuteľný či nehnuteľný majetok prijatý ako dar na strane obdarovaného nepodlieha dani z príjmov ani odvodom. Obdarovaným môže byť dokonca aj fyzická osoba ako aj eseročka či iná právnická osoba. Čo nie je samozrejmosť – kedysi sme tu mali napr. explicitnú daň z darovania (zrušená daňovou reformou druhej Dzurindovej vlády).

Pozor na limity:

- dar zamestnancovi – sa na strane zamestnanca zdaňuje a to nesympaticky (cca 50%-né zdanenie). V podstate ako väčšina peňažných i nepeňažných príjmov

- darovanie peňazí či majetku “samému sebe” z vlastnej eseročky – tu platí to isté, čo v predchádzajúcom bode. Spoločník eseročky sa na účely dane z príjmov považuje za zamestnanca

- darovanie v súvislosti s výkonom samostatnej zárobkovej činnosti – prijatý dar od odberateľa sa zdaňuje

- a samozrejme pozor na obchádzanie daní a zastreté právne úkony, ktorými chcete zakryť iný príbeh. Nezdaňuje sa “taký ten naozajstný dar”. Nie proforma dar, ktorým chcete obísť platenie daní. Také to darovanie bitcoinu všetkým babičkám a svokrom, ktorý to následne predajú do 2 800 EUR ročne, aby podliezli hranicu pre podanie daňového priznania, je presne takým darom 🙂

- oslobodený nie je samozrejme príjem z predaja hnuteľnej či nehnuteľnej veci, ktorú si nadobudol darovaním

- a ešte často používané “darovanie zisku” – môj názor tu.

Ak sa s pravidlami hrajete do hĺbky, môžete využiť aj šikovné kombinácie s niektorými bodmi vyššie – napr. pri predaji nehnuteľnosti. Ak rodič dieťaťu nehnuteľnosť daruje a dieťa ho následne (do 5 rokov od nadobudnutia darom) predá, tak dieťa síce hodnotu daru nezdaňuje, no príjem z predaja áno (kruto). No ak to šikovný rodič urobí naopak – byt najprv predá a peniaze daruje – neplatí nikto nič.

Niektoré z tém som preberal aj na školení zo série “Eseročka ľudskou rečou”:

Ak máš na čokoľvek z uvedeného iný názor či doplnenie, neváhaj a podeľ sa v komentári pod článkom. Pomôžeš tak aj ostatným.

O autorovi: Peter Furmaník

Fanúšik podnikania a jednoduchého, motivačného a priateľského podnikateľského prostredia. Nastavovač, vysvetľovač, autor a bloger so záľubou v poľudšťovaní jazyka podnikateľských zákonov. Špecializujem sa na spoluprácu s online a IT podnikateľmi či tvorcami obsahu.