Používať paušálne výdavky namiesto skutočných je pre podnikateľov skutočným zjednodušením: v podstate nemusia viesť účtovníctvo a nepodliehajú účtovným predpisom (ani im teda nehrozia žiadne súvisiace sankcie). Častokrát sa stačí jedenkrát ročne sadnúť na jednu či pár hodín a je to. Možno je však pre niekoho lepšie dávať papiere dokopy priebežne. Pred časom som jednej kamarátke sľúbil, že ju to naučím. A jeden kolega novinár sa byrokracie spojenej so živnosťou obáva. Je už síce november, ale predsa: aké evidencie je potrebné viesť, ak si SZČO uplatňuje paušálne výdavky:

1. Evidencia pohľadávok

Pohľadávka = právo na určité plnenie od kohosi, tj právo čosi dostať. V slovenskom daňovom práve je aj pohľadávka majetkom, ktorý sa v prípade neuhradenia zdaňuje. Pohľadávka vzniká na základe dokladov akými je napr.:

- faktúra

- provízny list

- zmluva

- akékoľvek iné vyúčtovanie či predpis, ktorým požadujete platbu od svojho odberateľa, či kohokoľvek iného

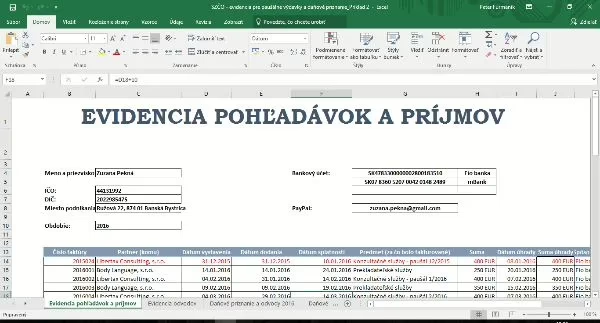

Ako evidovať? Urobte si jednoduchú tabuľku s niekoľkými stĺpcami:

- číslo vystavenej faktúry (alebo inej pohľadávky)

- dátum vystavenia faktúry

- dátum dodania tovaru či služby – iba ak sa odlišuje od dátumu vystavenia; tj kedy ste odovzdali tovar (dodací list) alebo službu (web, kurz, grafiku či “prácu”)

- partner (tj názov odberateľa)

- predmet – tj za čo fakturujete – napr. “grafické práce za 10/2014 alebo “odborné konzultácie”

- suma

- dátum splatnosti

A do riadkov postupne vpisujte údaje z vystavených faktúr.

2. Evidencia príjmov v časovom slede

Ak sú jedinými príjmami SZČO len inkasá jeho faktúr, stačí do predchádzajúcej tabuľky pridať ešte jeden stĺpec: “Dátum úhrady” a je to. V opačnom prípade odporúčam urobiť samostatnú tabuľku, kde opäť v jednotlivých stĺpcoch uvediete základné údaje: kedy, za čo, koľko, od koho.

Príjmy by mali byť evidované v časovom slede – tj chronologicky, čo sa samozrejme odporúča aj pri evidencii pohľadávok. A ešte čosi: príjmy je potrebné evidovať na základe dokladov, ktoré spĺňajú náležitosti účtovných dokladov – ide napr. o:

- príjmový pokladničný doklad

- výpis z bankového účtu

- výpis z PayPal účtu

3. Evidencia zásob

Zásoby = materiál a tovar; zásoby teda evidujú len paušalisti, ktorí čosi vyrábajú alebo predávajú. SZČO, ktorí toho v zásobách naozaj veľa točia, si skôr uplatňujú reálne výdavky prípadne sú aj platiteľmi DPH, predpokladám teda, že obchodníkov a výrobcov s paušálnymi výdavkami nebude veľa (ide najmä o remeselníkov a umelcov).

Horšie je, že pre evidenciu zásob neexistujú žiadne pravidlá (podobne ako v prípade daňovej evidencie). Podnikateľom, ktoré vedú účtovníctvo, ukladajú postup pomerne presne účtovné predpisy, pre podnikateľov, ktoré nie sú “účtovnými jednotkami”, však nie. “Z daňového hľadiska je iba dôležité, aby daňovník vedel preukázať príjmy v členení potrebnom na zistenie čiastkového základu dane z jednotlivých druhov príjmov, pokiaľ dosahuje viac druhov príjmov zdaňovaných podľa § 6 zákona.” (odpoveď z Finančnej správy). Pravdupovediac však daniarov bude vždy zaujímať, či ste všetko nakúpené aj predali aj spotrebovali, nespotrebovaný zostatok zásob totiž radi dodania (pri skončení podnikania); priebežný stav zásob v EUR sa uvádza aj v každoročnom daňovom priznaní. Ak chcete byť poctivý, v samostatnej tabuľke evidujte:

- každý nákup (na základe faktúr, bločkov či dodacích listov)

- každý výdaj, resp. sumárny výdaj aspoň raz mesačne (na základe odberateľských faktúr, príjmových dokladov či napr. uzávierok z registračnej pokladnice).

A stĺpce: dátum pohybu, počet kusov (tj prírastok alebo úbytok), nákupná cena, zostatok v ks, zostatok v nákupnej cene.

4. Evidencia zaplatených odvodov

Toto síce zákon nepredpisuje, ale keďže SZČO si od svojich príjmov môže okrem paušálnych výdavkov odpočítať aj zaplatené odvody, navrhujem v samostatnej tabuľke evidovať aj tie. Nebude toho veľa – spravidla 1-2 položky mesačne (zdravotné aj sociálne odvody) plus občas nejaký jednorazový nedoplatok. Opäť: dátum, čo bolo zaplatené, suma.

Iba neplatitelia DPH:

Jedno upozornenie: paušálne výdavky môžu využiť iba neplatitelia DPH. Presnejšie: SZČO, ktorí neboli platiteľmi DPH buď počas celého roka alebo nimi boli iba časť roka. Ostatní si musia evidovať výdavky reálne (buď formou jednoduchého účtovníctva alebo formou daňovej evidencie).

A v čom evidovať?

Ideálne v tabuľke, ktorú dokáže už dnes používať dúfam každý. Účtovníci môžu použiť svoj ekonomický softvér a príslušné zostavy vytlačiť, flexibilnejší podnikatelia využijú on-line pomôcky vo fakturačných systémoch (áno, napr. SuperFaktúru :) )

Toľko evidencie. Na základe nich (a nielen nich) je nasledujúcim krokom vyhotovenie daňového priznania k dani z príjmov.

A teraz pomôcka: tabuľka aj podklady pre daňové priznanie v jednom

Tabuľku pre paušalistov som však nikde nenašiel, tak som jednu vytvoril. A nielen jednu, ale kompletnú pomôcku, v ktorej nájdete:

- tabuľku, v ktorej si živnostník (a iná SZČO) vie evidovať svoje vyšlé faktúry, príjmy a odvody

- tabuľka zaňho pre základné situácie z praxe vypočíta daň a podklady do daňového priznania

- rovnako vypočíta orientačné budúce odvody

- modelovo porovná paušálne výdavky s prípadnými skutočnými výdavkami (ak ich máte) a vyberie tie “lepšie”

- zohľadní aj príjmy zo zamestnania a vypočíta nezdaniteľnú časť základu dane samotného daňovníka a to z jeho aktívnych príjmov

- tabuľka je vytvorená aj pre rok 2023 a rovnako aj pre rok 2024 so 60%-nými paušálnymi výdavkami s maximom 20 000 EUR

- pre obe roky sú na svete aj modelové príklady s podnikateľkou Zuzanou.

Nech sa páči :)

O autorovi: Peter Furmaník

Fanúšik podnikania a jednoduchého, motivačného a priateľského podnikateľského prostredia. Nastavovač, vysvetľovač, autor a bloger so záľubou v poľudšťovaní jazyka podnikateľských zákonov. Špecializujem sa na spoluprácu s online a IT podnikateľmi či tvorcami obsahu.

Glad to be one of several visitors on this awing website : D.

V tom harku co predavate mate rozne vypoctove chyby. Napriklad na vypocet novych mesacnych odvodov do socialnej poistovne

=IF(C14>5298;(IF((C14-C16)/1,486*33,15%/12>146,35;ROUND((C14-C16)/1,486*33,15%/12;2);146,35));0)

Nemate tam zohladneny maximalny vymeriavaci zaklad co za rok 2017 predstavuje 6181 EUR.

Ďakujem za feedback, Martin.

Áno, je to tak: maximálny vymeriavací základ pre odvody zohľadnený nie je a píšem to aj pod tabuľkou: výpočet je totiž len orientačný pre budúce rozhodovanie, no podstata tabuliek – a to evidencia pre daň z príjmov a následné výstupy do daňového priznania – je OK.

To som asi zle pochopil, cize ten vypocet zohladnuje prax, ze zivnostnici prechadzaju na sro a preto nezohladnuje tento limit odvodov? Nechapem ako to suvisi s tym vypoctom.

Výpočet a jeho výsledky sú orientačné, tak to bolo myslené.

Dobrý deň,

venujem sa copywritingu. Chcem byť SZČO popri zamestnaní. Mám len DIČ nie IČO. Môžem ísť na paušálne dane, bez jednoduchého účtovníctva ak dodávam moju prácu do Českej reubliky?

Ďakujem, Daniela

Môžete

Dobrý deň,plánujem založiť živnosť a aktuálne riešim zriadenie osobitného účtu na tento účel. Zaujíma ma,ako to funguje v rámci evidencie účtovníctva (bude mi stačiť fungovať na paušálne výdavky),ak si v počiatkoch podnikania na podnikateľský účet vložím vlastne finančné zdroje napr.na platbu za tlač podkladov pre klienta alebo na prvú platbu za prenájom kancelarie atď. , resp. si neskor po prvých evidovaných zárobkoch každý mesiac ako formu výplaty prevediem určitý obnos na súkromný účet.

Ďakujem!

Vlastné zdroje nie sú príjmom a hlavne neoplyvňujú možnosť viesť paušálne výdavky či napr. aj inú evidenciu – takže stačia. A rovnako je pri živnosti možné si poslať z firemného účtu na súkromný peniaze na súkromnú spotrebu.

Dobrý deň, skvelý članok, chcela by som sa ešte opýtať, ak si vediem v paušály sklad zásob, musím si k nemu uchovávať aj originálne faktúry od kúpeného tovaru? alebo stačí dať do evidencie, že bol daný tovar kúpený od koho a prípadne tam uviesť číslo dokladu (faktúry)…? a ešte sa chcem opýtať, môžem si so svojho vlastneho skladu odoberať tovar aj na súkromné účely, prípadne na reklamné (nepredajné) vzorky? ako to potom uvediem v evidencii skladu a koľko si môžem takto zo svojho skladu odobrať na osobnú spotrebu? a pri evidencii pohľadávok, ak vystavím faktúru 30.12. ale zaplatená bude trebárs 5.1., do danového priznania pôjde do kolónky pohľadávky alebo ju pripočítam k príjmom?

veľká vďaka!

elena

Zásoby evidujte určite na základe dokladov – nákupných aj predajných, tie tak či tak musíte mať (veď súvisia s príjmami a výdavkami, pohľadávkami a zásobami). Súkromnú spotrebu by som určite neevidoval (teda nemala by vôbec exisovať), reklamné vzorky áno. A faktúru: je pohľadávkou k 31.12, teda ju uvediete do priznania

vdaka, a reklamne vzorky mam tiez nejako dokadovat? (ako?) zvyknem ludom rozdavat svoje vyrobky, aby skusili a aby ich to inspirovalo ku kupe… len netusim ako to zaznamenavat do evidencie zasob… inak perfektny blog!

Nejak to evidovať treba, akurát presný postup nie je. Skrátka evidovať kedy, koľko ks a komu išlo, hm?

Dobrý deň, veľmi pekne ďakujem za tento jasný článok:)

Chcela by som sa opýtať na konkrétny prípad evidencie zásob: Som SZČO (prekladateľka) a zároveň máme s manželom aj s.r.o., kde som konateľkou. Všetky nákupy (PC, tlačiareň, zariadenie do kancelárie, spotrebný materiál) realizujem cez našu s.r.o., kde si uplatňujeme reálne výdavky. Ja ako SZČO, ktorý si uplatňuje výdavky, si teda nič nekupujem, lebo používam veci, ktoré nakupujem na firmu. Čo mám teda uvádzať v evidencii zásob? Vopred ďakujem za odpoveď a prajem všetko dobré:)

Môj výklad je taký, že evidenciu zásob vedú tí, ktorí so zásobami podnikajú – tj čosi vyrábajú (materiál) alebo predávajú už vyrobené (tovar). Iní nie

Super, velmi napomocny clanok! chcela by som sa opytat ako zaevidovat jeden konkretny pripad: cez zlavovy portal som predala sluzbu napriklad 20-tim klientom, peniaze zhromazdil zlavovy portal a vyplatil mi ich naraz na bankovy ucet po uplynuti kalendarneho mesiaca v ktorom bezala ponuka, po odratani svojej provizie. Jednotlivy klienti dostali fakturu s konecnou sumou sluzby s poznamkou ze sumu nie je potrebne uhradit lebo bola uhradene pomocou zlavoveho portalu. staci zaevidovat vsetky taketo faktury do pohladovok a do kolonky datum uhrady uviest “uhradene cez zlavovy portal”? a do tabulky prijmov zaevidovat prijatu platbu od zlavoveho portala (hoci tato suma je koli zapocitanej provizii nizsia ako suhrn vsetkych vystavenych faktur vystavenych pre klientov s kuponmi. Dakujem vopred za objasnenie!

Do príjmov/pohľadávok by som počítal celú sumu – tj bez provízie zľavového portálu. Prečo? Pretože v definícii paušálnych výdavkov je uvedené, že v nich sú zahrnuté všetky výdavky (okrem odvodov) – a teda aj zaplatená provízia. (Klienti dostali faktúru od koho?)