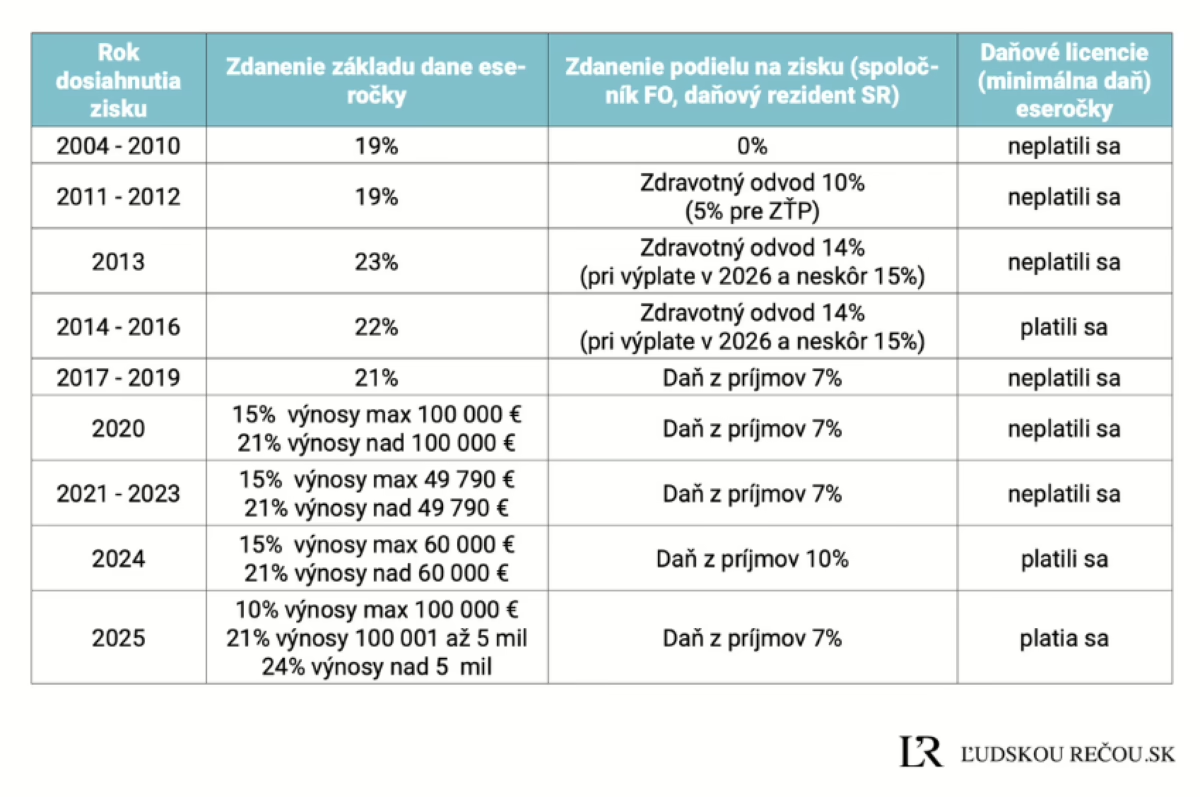

Pokus o stabilné a predvídateľné podnikateľské prostredie môže vyzerať aj takto. V tabuľke uvádzam “príbeh” – či priebeh – toho, aké dane či odvody sa v SR platili či platia:

Vtip je aj v tom, že ak si chcete vyplatiť dividendu v súčasnosti či budúcnosti, pri výplate musíte zabezpečiť zrážku dane či odvodu podľa roku, ZA ktorý sa predmetný zisk dosiahol.

Tabuľka je úryvkom z webináru “Ako si vyplatiť zisk: Tipy & triky” ako aj z Knihy “Ako si rozdeliť zisk: pravidlá, limity, zdanenie i účtovanie”