Slovenský programátor Andrej – SZČO – poskytol programátorské služby českej firme. Presnejšie: prijal objednávku od českého odberateľa a ide sa pustiť do práce. Fakturuje za cenu vrátane DPH alebo bez? Musí sa vôbec stať platiteľom DPH – ak ním ešte nie je? – alebo sa inak registrovať? A ako vlastne postupuje?

Poďme na to.

Programátorské služby spadajú pod základné pravidlo určenia miesta dodania služieb na účely DPH (kam spadá väčšina služieb). Ak ich teda dodáva podnikateľ podnikateľovi, DPH z dodávky platí odberateľ. Konkrétne:

Andrej zatiaľ nie je platiteľom DPH a nie je pre DPH ani inak registrovaný

- český odberateľ oznámi svoje IČ DPH, resp. si ho slovenský dodávateľ vyžiada

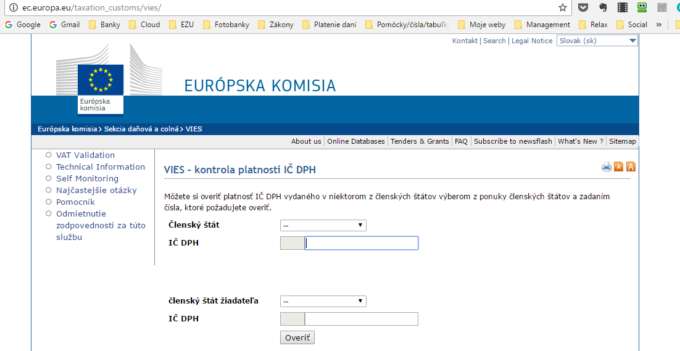

- Andrej si toto IČ DPH overí na tomto “EU” webe

- ak je platné, znamená to, že je možné preniesť povinnosť platiť DPH na českého odberateľa

- ešte predtým sa však musí zaregistrovať pre DPH – nie ako platiteľ DPH (i keď by to pre neho mohlo byť výhodné, no na druhej strane chce mať administratívy čo najmenej), avšak ako osoba registrovaná podľa § 7a zákona o DPH. Registrovať by sa mal ešte pred poskytnutím služby – daňový úrad mu jeho IČ DPH pridelí (teda zašle “kartičku”) do 7 dní

- ak ju ešte nemá, mal by si vybaviť aj elektronickú komunikáciu s Finančnou správou – buď sa zaregistrovať sám a uzavrieť dohodu ako SZČO alebo celkovo splnomocniť na komunikáciu s daniarmi inú osobu (napr. účtovníka či daňového poradcu). Elektronický styk celkovo výrazne zjednodušuje život – aj daňové priznanie k dani z príjmov či akýkoľvek list je možné podať z kancelárie. Pozor, toto nie je vtip: na odosielanie podaní smerom tam je potrebné používať financnasprava.sk, na komunikáciu smerom späť ešte menej podarené slovensko.sk

- Andrej teda faktúru vystaví za cenu bez DPH (vo väčšine prípadov ju tak či tak vystavuje bez DPH, keďže ide o neplatiteľa DPH). Uvedie na nej aj IČ DPH oboch strán a formulku “Prenesenie daňovej povinnosti”

- dodávku služby s prenesenou povinnosťou platiť DPH uvedie v štvrťročnom súhrnnom výkaze (podá ho samozrejme elektronicky).

- v prípade, ak odberateľ IČ DPH odberateľ nemá, ide o dodávku tzv. “nezdaniteľnej osobe” a miesto dodania služby je v SR. Slovenský dodávateľ by mal uplatniť slovenskú DPH, ale ju neuplatní, lebo nie je platiteľom DPH. Táto dodávka služby sa mu však počíta do obratu pre povinnú registráciu za platiteľa DPH

Bol by rozdiel, keby dodávateľom bol platiteľ DPH?

Bol.

- český odberateľ oznámi svoje IČ DPH, resp. si ho slovenský dodávateľ vyžiada

- Andrej si toto IČ DPH overí na tomto “EU” webe

- ak je platné, znamená to, že je možné preniesť povinnosť platiť DPH na českého odberateľa

- slovenský podnikateľ Jozef teda faktúru vystaví bez DPH. Uvedie na nej aj IČ DPH oboch strán a formulku “Prenesenie daňovej povinnosti”

- dodávku služby s prenesenou povinnosťou platiť DPH uvedie v súhrnnom výkaze – pozor, platiteľ DPH môže mať povinnosť v závislosti od prípadných dodávok tovaru podávať súhrnný výkaz aj mesačne

- v prípade, ak IČ DPH odberateľ nemá, ide o dodávku tzv. “nezdaniteľnej osobe” a miesto dodania služby je v SR. Andrej službu vyfakturuje za cenu vrátane DPH a uvedie to všetko v daňovom priznaní k DPH a kontrolnom výkaze.

Pozor na iné typy služieb či digitálne produkty

Ešte raz: uvedené platí pri väčšine typov služieb. Niektoré z nich však majú svoje osobitné pravidlá a súvisiaci postup – napr. stavebné práce či napr. vzdelávacie podujatia. Samostatnou a kontroverznou témou je platenie DPH z digitálnych produktov predávaných súkromným osobám či podnikateľom bez IČ DPH. Ak by teda išlo o takýto typ služby (áno, digitálne produkty sú službou) a odberateľ sídliaci v niektorej z krajín EÚ jednoducho nemá IČ DPH, slovenský podnikateľ platí DPH z takéhoto predaja podľa sadzby platnej v danej krajine, v ktorej sídlia jeho odberatelia (ideálne prostredníctvom “MOSS”) – no až po dosiahnutí sumy predaja v EÚ 10 000 EUR. A v tomto jedinom prípade ho platia nielen platitelia, ale aj neplatitelia DPH.

Kam ďalej?

10+1 tipov, ako správne vystaviť faktúru

DPH a MOSS: kedy a ako predajcovia digitálnych produktov platia DPH

Elektronické služby a DPH od 2015: predaj aplikácií, časť II.

Poskytovanie služieb do krajiny mimo EÚ: ako získať dôkaz o postavení a sídle odberateľa

Nielen platiteľ DPH – typov registrácie pre DPH je viac

DPH: Keď daňový úrad firmu nechce alebo nevie správne zaregistrovať. Čo s tým?

alebo preskoč rovno na profi návody:

-

E-book “Podnikateľ registrovaný podľa § 7a zákona o DPH – ako na to (ĽUDSKOU REČOU)” 2026€45.00 (€47.25 s DPH)

E-book “Podnikateľ registrovaný podľa § 7a zákona o DPH – ako na to (ĽUDSKOU REČOU)” 2026€45.00 (€47.25 s DPH) -

E-book “Ako na daňové priznanie k DPH ĽUDSKOU REČOU” (2026)€47.00 (€49.35 s DPH)

E-book “Ako na daňové priznanie k DPH ĽUDSKOU REČOU” (2026)€47.00 (€49.35 s DPH)

O autorovi: Peter Furmaník

Fanúšik podnikania a jednoduchého, motivačného a priateľského podnikateľského prostredia. Nastavovač, vysvetľovač, autor a bloger so záľubou v poľudšťovaní jazyka podnikateľských zákonov. Špecializujem sa na spoluprácu s online a IT podnikateľmi či tvorcami obsahu.

Dobrý deň, chcem sa opýtať ak chcem predávať digitálny obsah alebo mať online video kurz na Slovensku a ak by som ho urobil aj napríklad v nemčine, poľštine stačí mi živnosť a ako je to s fakturáciou? Musel by som fakturovať každého zákazníka či je to Nemec, Poliak alebo by mi stačil firemný (podnikateľsky) účet kde by boli tieto platby alebo by stačil poslať emailom doklad o zaplatení?

Dobry den, ako by to bolo v pripade poskytovania konzultacnych sluzieb v oblasti IT, kde si moje sluzby objednava firma z CR, tejto firme ich teda fakturujem ako SZCO-neplatitel DPH-uplatnovanie pausalnych vydavkou-registracia §7a, avsak samotne sluzby vykonavam u zakaznikov v krajinach EU vratane SR. Priamo so zakaznikmi vsak ziaden obchodny vztah nemam. Specialne mi ide o SR – co je v tomto pripade miesto dodania sluzby? CR alebo SR? Co sa mi teda rata do obratu v SR z pohladu DPH?

Dakujem

Andrej

Na základe uvedených informácií je miestom dodania služby ČR (ak teda ide o dodanie podnikateľskému subjektu s IČ DPH prideleným v ČR). Do obratu pre povinnú registráciu sa tieto dodávky nerátajú.

Dakujem!

Syn pracuje v Holandsku ako potrubár (ukladanie a spájanie sklolaminátových,… rúr) – túto prácu považujeme za službu. Je SZČO- živnosť registrovaná na Slovensku, nie je platiteľom DPH na Slovensku. Má zmluvu o dodávke služieb holandskej firme, ktorej má vystaviť faktúru za vykonané práce. Prosím o radu, má sa registrovať pre DPH (nie ako platiteľ DPH) na Slovensku ? Ako má správne vystaviť faktúru, s DPH holandským, či slovenským? ako má byť faktúra vystavené, keď je holandská firma platiteľom DPH a ako vystaviť faktúru, keď holandská firma nie je platiteľom DPH?

Je dosť možné, že ide o službu vzťahujúcu sa na nehnuteľnosť, čo je výnimka z pravidiel pre určenie miesta dodania služieb. V tomto prípade sa miesto dodania služby nachádza v krajine, v ktorej sa nehnuteľnosť nachádza – podľa toho čo píšete, Holandsko. Dodávateľ sa o svojich registračných, výkazníckych a platobných povinnostiach (s najvyššou pravdepodobnosťou “platiteľstvo” DPH) musí informovať v Holandsku. To, či ide o službu vzťahujúcu sa na nehnuteľnosť, môže byť trochu zložitejšie – minimálne máte k dispozícii viac informácií a možno pomôže aj metodický pokyn daniarov https://www.financnasprava.sk/_img/pfsedit/Dokumenty_PFS/Profesionalna_zona/Dane/Metodicke_pokyny/Nepriame_dane/2017/2017.01.19_mp_sluz_nehnut.pdf

Ak nejde o takúto službu, na určenie miesta dodania služby sa použije základné pravidlo a v prípade, že odberateľ je holandský podnikateľský subjekt s IČ DPH pridelenými v Holandsku, služba je dodaná v Holandsku. Slovenský dodávateľ je povinný sa pre DPH registrovať podľa § 7a zákona o DPH, službu fakturovať s prenosom daňovej povinnosti na odberateľa (tj bez DPH) a vykázať ju v súhrnnom výkaze (plus mu pribudne ešte niekoľko povinností).

Dobrý deň,

platí povinnosť registrovať sa pre daň podľa § 7a zákona o DPH pri všetkých druhoch služieb poskytovaných do EÚ? Ak je daná SZČO Slovák (neplatič DPH) napr. konzultant, robiaci webináre cez internet alebo školenia v zahraničí pre konkrétnych zákazníkov (objednávateľom je firma z EÚ) má tiež túto povinnosť?

Ďakujem vopred.

Nie pri všetkých. Na určité typy služieb sa vzťahujú iné pravidlá, výnimky. Okrem iného samostatnou podmnoužinou sú digitálne produkty predávané do EÚ firmám a občanom bez IČ DPH. Webináre pre firmy z EÚ s IČ DPH na diaľku podliehajú základnému pravidlo (samozdaňuje odberateľ, dodávateľ sa registruje podľa § 7a), školenia v zahraničí sú zložitejšie, “závisia od….”

Dobrý deň,

som živnostník a poskytol som služby (tvorba webstránok) pre živnostníka z ČR. Ja nie som platiteľ DPH, ale zaregistroval som sa podľa paragrafu 7a. Český odberateľ nie je platiteľ DPH a ani nie je registrovaný pre DPH. Môžem v tomto prípade postupovať ako v bode 8? Mám na faktúre uviesť svoje IČ DPH? Budem musieť odviesť DPH zo sumy na faktúre, alebo DPH neplatím? Treba to uviesť v súhrnnom výkaze?

Ďakujem za odpoveď.

DPH neuvádzate, nefakturujete a neplatíte, v súhrnnom výkaze neuvádzate, na IČ DPH pravidlo nie je (skôr neuvádzate). Je však dosť možné, že český odberateľ sa pre DPH predsa len musí registrovať – je to síce prioritne jeho problém, ale prečo to nevykomunikovať správne?

Dobrý deň,

ako je to v prípade dodania služieb, kedy dodávateľ je SR, odberateľ je z iného členského štátu EÚ a dodanie je do tretej krajiny?

Ďakujem za odpoveď.

Závisí od podrobného posúdenia situácie – tovar alebo služba, čo za tovar / čo za služba, ako to prebiehalo atď…Ak je služba dodaná prevádzkárni odberateľa z EÚ, ktorá je mimo EÚ, miesto dodania služby je v krajine tejto prevádzkárne – teda DPH v EU nepodlieha. No v súhrnnom výkaze sa služba nevykazuje.

Dobrý deň,

ako je to v prípade, že slovenský živnostník (neregistrovaný pre DPH) vykoná stavebné práce v inom štáte EÚ, ktoré fakturuje slovenskej firme (neregistrovaná pre DPH)?

(slovenská firma následne fakturuje odberateľovi v danom štáte EÚ).

Ako správne vystavia faktúry slovenskí dodávatelia a aké povinnosti im z takého dodania služieb vyplývajú?

ďakujem

Vybrali ste si jednu z najzložitejších situácií :) Najpresnejšia, i keď všeobecná odpoveď znie: miesto dodania služby je v krajine, v ktorej sa nachádza nehnuteľnosť, na ktorej sa budú realizovať dané práce. A na tento účel je potrebné poznať zákon o DPH danej krajiny – aké majú jednotlivé SK firmy registračné povinnosti v danej krajine prípadne z akých okolností sa realizuje prenos daňovej povinnosti na odberateľa.

SK firma (hlavný dodávateľ) môže pravdepodobne preniesť daňovú povinnosť na zahraničného odberateľa, no SK živnostník (subdodávateľ) sa pravdepodobne musí registrovať pre DPH v danej krajine a slovenskému hlavnému dodávateľovi fakturovať za cenu vrátane DPH (ktorú si tento hlavný dodávateľ môže od danej krajiny len žiadať prostredníctvom režimu vrátenia DPH – viac https://ludskourecou.sk/vratenie-dph-z-ceskej-republiky-ci-z-inej-krajiny-eu-postup/)

No veď preto som Vám skúsila napísať :)

Ďakujem za odpoveď, niečo také som čakala, len je ťažké presvedčiť neregistrovaných pre DPH, že sa ich môže tiež týkať.

Dobrý deň,

Má vplyv ak som SZČO + neplátca DPH + využívam paušálne výdaje -> registrácia pre DPH, kvôli poskytovaniu služieb (grafické práce, projektovanie, sprostredkovanie) do EÚ – na paušálne výdavky? Môžem si ich uplatňovať naďalej? Chápem správne, že daná registrácia pre DPH + 1/4ročné výkazy je skôr kontrolný systém pre daňový úrad?

Môžete – podnikateľ registrovaný podľa § 7a si ich uplatňovať môže, platiteľ DPH nie. A áno, pravdepodobne je to mechanizmus pre kontrolu zdanenia cezhraničných služieb DPH-čkou

dobrý deň, viete mi prosím poradiť ako presne sa podáva ten súhrnný výkaz (má na mysli bod 7 tohto blogového článku)? mám identifikátor aj heslo, takže sa viem dostať do svojho profilu na finančnej správe, mám aj dohodu o elektronickom doručovaní, ale nie som si istá, ako ďalej. ďakujem

Katalóg formulárov – DPH – Súhrnný výkaz.

Dobry den, a ako postupovat, ak podnikatel-predajca / firma mimo EU a DPH legislativy – neexistuje DPH v krajine predajcu / predal digitalny produkt slovenskemu klientovi – szco/sro ? Ako bude danovy úrad vymahat, ak by si predajca neuvedomil všetky legislatívne povinnosti? Dakujem.

To je presne opačný prípad, o akom hovorí článok – tj nie predaj, ale nákup :) Slovenská firma má povinnosť nákup služby / digiproduktu samozdaniť v SR slovenskou DPH-čkou, prípadne sa ešte predtým registrovať pre DPH – v závislosti od toho, či je alebo nie je platiteľ DPH, viac tu https://ludskourecou.sk/samozdanenie-prijatej-sluzby-postup/

Dobrý deň, a ako to prosím je keď ponúka programátorské služby FO nepodnikateľovi?

Dobrý deň, predpokladám že tieto postupy pri DPH sa netýkajú neplatičov DPH. Aký je postup, ak český subjekt , ktorý nie je registrovaný pre DPH, poskytne službu slovenskému subjektu , ktorý nie je registrovaný pre DPH? Miesto poskytnutia služby je SR

Predpokladám , že jednoducho sa vystaví faktúra. bez akejkoľvek registrácie či už v SR alebo v ČR.

Tieto postupy sa týkajú aj neplatiteľov, viď polovica článku a povinnosť registrácie. Český dodávateľ by sa tuším v ČR mal zaregistrovať (“osoba identifikovaná k dani”). No to nie je až tak problémom slovenského odberateľa – teda musí prijatú službu tak či tak zdaniť v SR. Slovenskou DPH-čkou, prostredníctvom slovenského daňového priznania k DPH a teda ešte pred tým sa musí registrovať.

dobrý deň, ja momentálne rieším problém prijatej služby z EU. Slovenská sro – neplátca dph dodáva stavebné práce na slovenskej ambasáde v PL. Odberateľom je slovenské ministerstvo, takže ide o tuzemské dodanie, takže nevadí, že je neplátca dph. Slovenská sro ale prijíma faktúru od svojho subdodávateľa – poľského živnostníka, ktorý je tiež neplátca a tvrdí, že podľa ich zákona on sa registrovať nemusí. Riešime, či sa má SK firma registrovať podľa par. 7 a dodaniť službu alebo nie. Ide o službu na nehnuteľnosti, takže by sa SK podnikateľ mal registrovať ako plátca v PL. Lenže slovenská ambasáda by mala byť slovenský majetok a mala by byť považovaná za “slovenské” územie. Nevieme ako z toho von. Samozrejme najradšej by sme boli, keby sme sa dph vyhli. Lenže máme obavy, aby po nás nechceli dph 2 krajiny (našla som v metodických pokynoch FÚ už aj také príklady, kde naozaj došlo k duplicitnému zdanenie dph, pretože predpisy týkajúce sa dph pri nehnuteľostiach neboli harmonizované). Neviete mi poradiť? Ďakujem vopred za každú odpoveď.

Principiálne pri službách vzťahujúcich sa na nehnuteľnosť je miestom dodania krajina, v ktorej sa nehnuteľnosť fyzicky nachádza. Tam sa platí DPH – a to podľa toho, či je možné preniesť povinnosť ju platiť alebo nie (a vtedy sa v príslušnej krajine musí dodávateľ/subdodávateľ registrovať). No ako je to s ambasádou ako “slovenským územím”, neviem.

Zdravim, k bodu č.6 – nema nahodou podnikatel z ČR povinnosť registracie na DPH ked si objednava službu u slovenskeho platitela DPH ? To ci je niekto zdanitelnou alebo nezdanitelnou osobou predsa nevypyva z toho ci je alebo nie je platitel DPH ale podla def. §3 zakona o DPH – či vykonava alebo nevykonava nezavisle akukolvek ekonomicku cinnost… atd.

Mylim sa ?

To, či on má túto povinnosť vo svojej krajine, závisí od českých predpisov (a pravdepodobne má). No slovenský dodávateľ sa musí zariadiť podľa pravidiel, ktoré sa vzťahujú na neho. Áno, to či je podnikateľ alebo nie, určuje miesto dodania – nahrubo, podľa slovenského zákona o DPH. No presnejšie: ak odberateľ jednoducho IČ DPH má, je možné preniesť daňovú povinnosť a toto vykázať v súhrnnom výkaze. Ak nemá, službu musí zdaniť slovenský dodávateľ. Toto zas uvádza nariadenie EÚ, ktoré slovenský zákon dopĺňa (http://eur-lex.europa.eu/LexUriServ/LexUriServ.do?uri=OJ:L:2011:077:0001:0022:SK:PDF)

Článok 18

1. Pokiaľ poskytovateľ nemá informácie, ktoré svedčia

o opaku, môže odberateľa usadeného v rámci Spoločenstva

považovať za zdaniteľnú osobu, ak:

a) v prípade, že mu odberateľ oznámil svoje individuálne identifikačné

číslo pre DPH, a poskytovateľ získa potvrdenie

platnosti tohto identifikačného čísla, ako aj mena a adresy,

ktoré sa s ním spájajú, a to v súlade s článkom 31 nariadenia

Rady (ES) č. 904/2010 zo 7. októbra 2010

o administratívnej spolupráci a boji proti podvodom

v oblasti dane z pridanej hodnoty (1);

b) odberateľovi ešte nebolo pridelené individuálne identifikačné

číslo pre DPH, ale informoval poskytovateľa o tom, že oň

požiadal, a poskytovateľ získa akýkoľvek iný dôkaz, ktorým

sa preukáže, že daný odberateľ je zdaniteľnou osobou alebo

nezdaniteľnou právnickou osobou, od ktorej sa vyžaduje,

aby sa identifikovala na účely DPH, a poskytovateľ vykoná

v primeranej miere overenie správnosti informácií, ktoré mu

poskytol odberateľ, prostredníctvom bežných obchodných

bezpečnostných opatrení, ako sú napríklad opatrenia týkajúce

sa overenia totožnosti alebo platieb.

2. Pokiaľ poskytovateľ nemá informácie, ktoré svedčia

o opaku, môže odberateľa usadeného v rámci Spoločenstva

považovať za nezdaniteľnú osobu, ak môže preukázať, že

uvedený odberateľ mu neoznámil svoje individuálne identifikačné

číslo pre DPH.

Dakujem za info, znie to logicky. Akurat moja skusenost ked som podobny problem riesila a konzultovala to s Danovym uradom – odd DPH tak mi “poradili” to jednoducho uviest do suhrnneho vykazu a preniest danovu povinnost kedze podnikatel z ČR tu povinnost ma… specialne pri podnikateloch z ČR je ten problem ze ich DIČ aj aj IČ DPH je vlastne rovnake …

Ja ďakujem za podnetný komentár k veci. Podľa toho, čo ja viem (a skúste si to aj pri podávaní), do súhrnného výkazu môžete uviesť len dodávky odberateľom, ktorí majú IČ DPH. Iné nie. V ČR podnikatelia “naše” DIČ nemajú, majú iba prípadné IČ DPH, ktoré sa síce začína CZ…, ale nazýva sa “DIČ”, čo vedie v praxi často k omylom a nedorozumeniam.

Pri podavani suhrnneho vykzu mi to vzalo bez chybovej hlasky a ani dodatocne DU neriesil pripadnu chybu…. A ano velmi casto dochadza k nedorozumeniam s ČR podnikatelmi z titulu ineho oznacenia zvlast ked sa oni sami v tejto problematike neorientuju resp. nie vzdy sa pri vytvarani zmluv poradia so svojim uctovnikom …

Hm, žeby to – ako už v SR často – bolo napokon inak? ;)

Citujem z poučenia na vyplnenie súhrnného výkazu:

“Súhrnný výkaz obsahuje ….

e) pri dodaní služby IČ DPH príjemcu služby pridelené v členskom štáte, kde je miesto dodania služby podľa § 15 ods. 1 zákona o DPH, a celkovú hodnotu dodaných služieb pre každého príjemcu služby za obdobie, za ktoré sa súhrnný výkaz podáva (dodávky služieb sa v súhrnnom výkaze označujú kódom 2).”

Nuž, veci medzi nebom a zemou ako veľmi často na SK :-) Na radu pani z DU (ale teda tiež si nebola istá a pomerne dlho to analyzovala) podaný súhrnný výkaz, vychádzajúc z toho ze podla §15 odst. 1 zákona o DPH je miesto dodania v ČR – tj. nemá byť služba zdanená Slovensku ale s prenosom daňovej povinnosti. Ale stále som si nie úplne istá či je to “kóšer”

No podľa všetkého nie. Ale: veď povinnosť (čosi vykázať) ste si (aspoň nejak) splnili, aj keď bola prípadne “nad rámec”, tak snáď bude pokoj :)

Šak to že iba “čosi” sme splnili, nuž ale v rámci možnosti :-) niekedy to ani inak nejde…

Ďakujem za polemiku či výmenu názorov – veľmi prínosné… Nie len dnes ale celkovo, máte výborný spôsob podania informácií – jednoducho a zrozumiteľne (v tom “guláši” čo máme v Slovenských zákonoch sa človek niekedy stráca)

Ďakujem – a rovnako za skvelú diskusiu, pod dnešným článkom je to skutočne bohaté a k veci :)

Peter, miesto dodania podla §15 zakona o dani z prijmov sa urcuje ako:

(1) Miestom dodania služby zdaniteľnej osobe, ktorá koná v postavení zdaniteľnej osoby, je miesto, kde má táto osoba sídlo alebo miesto podnikania, a ak je služba dodaná prevádzkarni zdaniteľnej osoby, miestom dodania služby je miesto, kde má táto osoba prevádzkareň. Ak zdaniteľná osoba, ktorá je príjemcom služby, nemá sídlo, miesto podnikania alebo prevádzkareň, miestom dodania služby je jej bydlisko alebo miesto, kde sa obvykle zdržiava.

To znamena, ze aj ked nie je Cech registrovany pre DPH, ale je zdanitelna osoba. Miesto dodania je v CR a dochadza k prenosu danovej povinnosti. Tzn. ak Cech nie je platca DPH, treba ho na to upozornit, a ak sa nim nestane, transakciu nie je mozne uskutocnit

Ďakujem za názor, Filip. Podľa mňa uvedené všetko platí, až na poslednú vetu – prečo by nebolo možné transakciu uskutočniť? Postup určuje nariadenie EÚ (ktoré som citoval v tejto diskusii viackrát) – ak odberateľ nemá IČ DPH, považujeme ho za nezdaniteľnú osobu. A teda miesto dodania je v SR

Dobry den. Plati to aj pri doucovani na dialku? Napr. FO neplatca chce doucovat niekoho cez SKYPE napr. vo Svajciarsku (fyzicka osoba nepodnikatel), musi sa zaregistrovat podla §7a a odvadzat dph v krajinach, kde sa tieto fyzicke osoby nachadzaju? Dakujem

Citujem z príslušného nariadenia EÚ: elektronickými službami nie sú “vzdelávacie služby, ak učiteľ poskytuje obsah kurzu cez internet alebo elektronickú sieť (t.j.

prostredníctvom spojenia na diaľku”. Ak Vaše služby pod túto definíciu spadajú, tak nepodliehajú plateniu DPH z predaja súkromným osobám.

Naopak, ak ide o “automatizované vyučovanie na diaľku závislé od internetu alebo podobnej elektronickej siete, poskytovanie ktorého

si nevyžaduje žiaden alebo iba obmedzený ľudský zásah vrátane virtuálnych učební okrem prípadov, ak sa internet

alebo podobná elektronická sieť používajú ako nástroj komunikácie medzi učiteľom a študentom”, tak toto DPH-čke z predaja súkromným osobám podlieha.

Podrobnejšie v článku 7 a prílohe 1 citovaného nariadenia http://eur-lex.europa.eu/LexUriServ/LexUriServ.do?uri=OJ:L:2011:077:0001:0022:SK:PDF

Dakujem za rychlu odpoved, velmi mi pomohla a musim povedat, ze ste neskutocny, mat takyto prehlad…klobuk dole.

Rado sa stalo :)

Dobrý deň, vrátim sa k poslednému odstavcu – digitálne služby. Platí v tomto prípade, že dodávateľ služby a zároveň neplatca DPH (ale registrovaný podľa par. 7a), vystaví odberateľovi (občan v EU) faktúru S DPH PLATNOU V DANOM ŠTÁTE odberu ? T.j. pri predaji digitálnych služieb musí mať ošetrené ceny produktu o DPHčky platné pre rôzne štáty ?

Platí. Tú DPH-čku vysporiada buď v danej krajine alebo prostredníctvom MOSS. A to či musí vyslovene vystaviť faktúru, závisí od zákonov danej krajiny – ale tak či tak nejaký doklad treba, resp. sa zíde.